Después de frenar el repunte inflacionario pospandemia con una audaz estrategia de aumento de tasas que fortaleció su reputación, los bancos centrales de América Latina enfrentan un 2024 complicado debido a datos de inflación irregulares, políticas locales desafiantes y riesgos globales que probablemente obstruirán el actual ciclo de flexibilización de las tasas de interés.

Realizar sus próximas medidas en el momento oportuno será clave para mantener su credibilidad y volver a esquivar cualquier evento desestabilizador en una región que conoce demasiado bien el costo de los errores de política monetaria.

Cuatro de los cinco principales bancos centrales latinoamericanos que establecen metas de inflación ya comenzaron a recortar las tasas de interés en el segundo semestre de 2023 y se esperan más disminuciones de los costos de endeudamiento para inicios de este año (la semana pasada, Perú recortó su tasa y se prevé que Brasil, Chile y Colombia lo hagan nuevamente el 31 de enero).

Eso acercará los costos de endeudamiento a los niveles de la Reserva Federal de Estados Unidos después de que la región se adelantara, de forma acertada, a sus pares de los mercados desarrollados en la parte ascendente del ciclo —que comenzó hace casi tres años— y en la actual tendencia a la baja de las tasas.

LEA TAMBIÉN: BCR: inflación peruana volvería a rango meta en los próximos dos meses

La pregunta ahora es hasta dónde pueden llegar estos bancos sabiendo que el panorama internacional se ve incierto y que parece poco probable que la Fed se embarque en recortes agresivos. En mi opinión, las condiciones para un ciclo de flexibilización acelerado en las naciones más grandes de América Latina aún no están dadas. Las autoridades deberían pecar de prudencia y mantener un sesgo restrictivo incluso si las tasas reales son históricamente altas y sus economías se desaceleran.

Comencemos con Chile y Perú, que gozan de mejores datos generales de precios debido, en parte, a una actividad más débil. Ambas naciones observaron una rápida desaceleración de la inflación anual hacia la meta en los últimos meses y ahora las expectativas parecen ancladas y hay margen para reducir las tasas significativamente a medida que avanza 2024. En cierto sentido, han dejado atrás la mayor parte del problema de la presión sobre los precios.

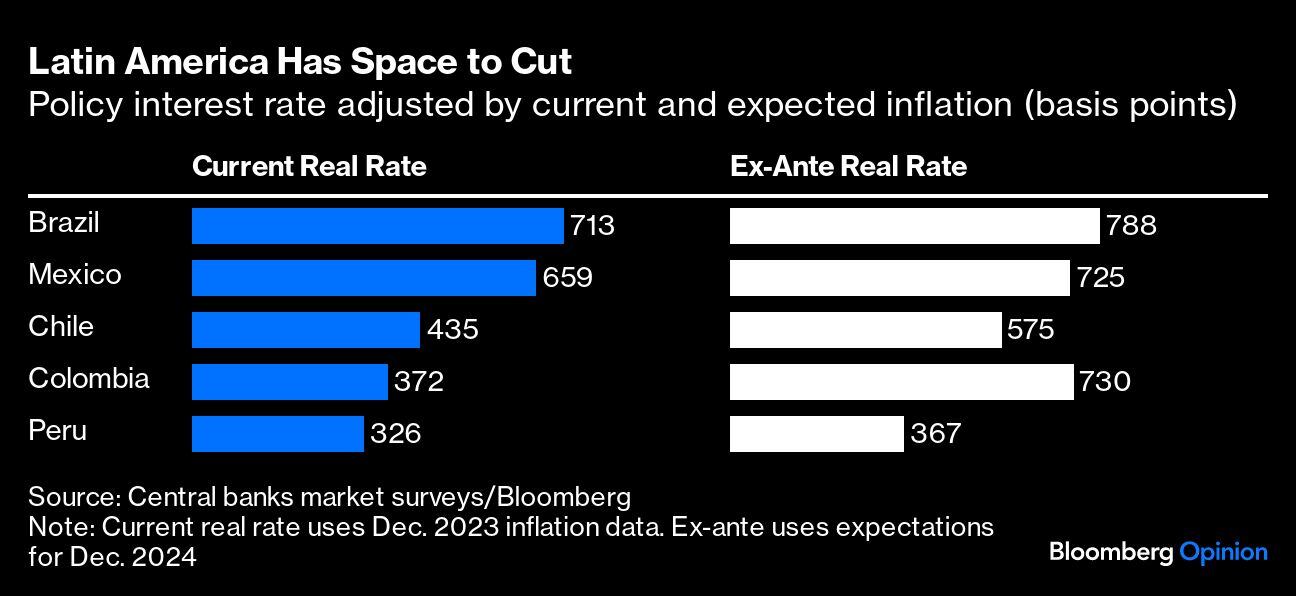

El panorama es más complejo para los tres países más grandes de la región: Brasil, México y Colombia, después de dejar fuera a Argentina por razones obvias (el país registró una inflación del 211% en 2023). Si tomamos los costos de endeudamiento actuales y los ajustamos por la inflación esperada para final de año, se puede ver que la tasa real ex ante para los tres bancos centrales es de más de 700 puntos básicos.

Esta cifra se encuentra entre las más altas del mundo y posiblemente sea demasiado restrictiva para países que necesitan acelerar el crecimiento. Si bien una mayor flexibilización estaría garantizada, la trayectoria descendente será desigual y los recortes pueden ser más tácticos que cíclicos.

En el caso de Brasil, los economistas estiman que la tasa Selic se situará en un 9% hacia fin de año, lo que significa una reducción de 275 puntos básicos respecto de los niveles actuales.

LEA TAMBIÉN: Banqueros en Davos se suman a cautela sobre recortes de tasas

Pero las expectativas no ancladas impulsadas por grandes interrogantes sobre la política fiscal del Gobierno impiden nuevos recortes que podrían afectar la actividad de manera más significativa. De hecho, los economistas encuestados por el banco central esperan que la tasa de referencia se mantenga en el 8.5% hasta 2027.

Hasta dónde llegará el presidente Luiz Inácio Lula da Silva con el despilfarro en el gasto de Brasil en 2024 —que es un año con elecciones municipales— es un tema económico clave en la región. Si bien no apostaría necesariamente en contra de Lulanomics, que el año pasado volvió a demostrar que los economistas de mercado estaban equivocados, algo tiene que ceder cuando el déficit fiscal total del sector público alcanza el 7.8% del PBI.

La situación en México, el único de los cinco países que aún no ha iniciado los recortes de tasas, también parece complicada: aunque la mayoría de los economistas prevén un recorte inicial en marzo, el país registró dos meses consecutivos de aceleración de la inflación anual en noviembre y diciembre, lo que frenó un impulso acomodaticio dentro del banco central, que querría ver más evidencia de que los precios efectivamente se están enfriando.

La aversión a generar polémicas antes de las cruciales elecciones presidenciales del 2 de junio también puede ser motivo de prudencia. El gran aumento del déficit fiscal del Gobierno este año y algunas de las iniciativas del presidente saliente —Andrés Manuel López Obrador— (incluido un proyecto de ley constitucional para garantizar que el salario mínimo aumente por encima de la inflación cada año), pueden llevar a tasas más altas a largo plazo en México.

Además, Banxico se ha mostrado reticente a desincronizarse con la Fed, dado el impacto que esto podría tener en los flujos de capital transfronterizos. Y como escribió mi colega Jonathan Levin la semana pasada, es poco probable que la Fed actúe demasiado rápido. Él anticipa tres recortes de tasas en EE.UU. este año; no me sorprendería que al final veamos algo similar en México, incluso si los economistas pronostican una reducción general de 200 puntos básicos en la tasa de referencia del país.

Tanto Brasil como México, las economías más grandes de la región, gozan del fortalecimiento de sus mercados laborales después de un crecimiento más rápido de lo esperado el año pasado, un hecho positivo, sin duda, pero que dificulta el proceso de desinflación.

Finalmente, el caso de Colombia parece un poco más sencillo, ya que la inflación —incluso después de desacelerarse durante nueve meses consecutivos— todavía está en 9.3%, muy por encima de la meta del 3%. Un posible recorte de la tasa este mes, después de un recorte inicial de 25 puntos básicos en diciembre, debería verse más como una reacción a la actividad vacilante que como el inicio de un agresivo ciclo de flexibilización monetaria; Banrep aún necesita recibir más buenas noticias sobre la inflación.

Con todo eso, espero que en 2024 los banqueros centrales de la región avancen paso a paso, que esperen evidencia concreta de desinflación y que presten mucha atención al contexto local e internacional. Si les da envidia de Costa Rica, donde el banco central vio caer la inflación al -1.8% desde un máximo del 12% incluso mientras la economía crece a más del 5%, no los culparía.

Por Juan Pablo Spinetto

Comienza a destacar en el mundo empresarial recibiendo las noticias más exclusivas del día en tu bandeja Aquí. Si aún no tienes una cuenta, Regístrate gratis y sé parte de nuestra comunidad.