Cuando los mercados financieros mundiales reabrieron después del intento de asesinato de Donald Trump, una cosa estaba clara: las operaciones que apuestan a un triunfo de Trump están cobrando impulso.

La serie de apuestas —basadas en la anticipación de que el regreso del republicano a la Casa Blanca traería recortes de impuestos, mayores aranceles y regulaciones más laxas— ya habían ganado terreno desde el deficiente desempeño del presidente Joe Biden en el debate del mes pasado, lo que puso en peligro su campaña de reelección.

Pero las operaciones se afianzaron más luego que Trump movilizara a sus partidarios y generara simpatía al exhibir una resistencia desafiante después de recibir un disparo en la oreja en el escenario de un evento de campaña en Pensilvania.

LEA TAMBIÉN: Bitcóin sube a la par de probabilidades de Trump tras incidente

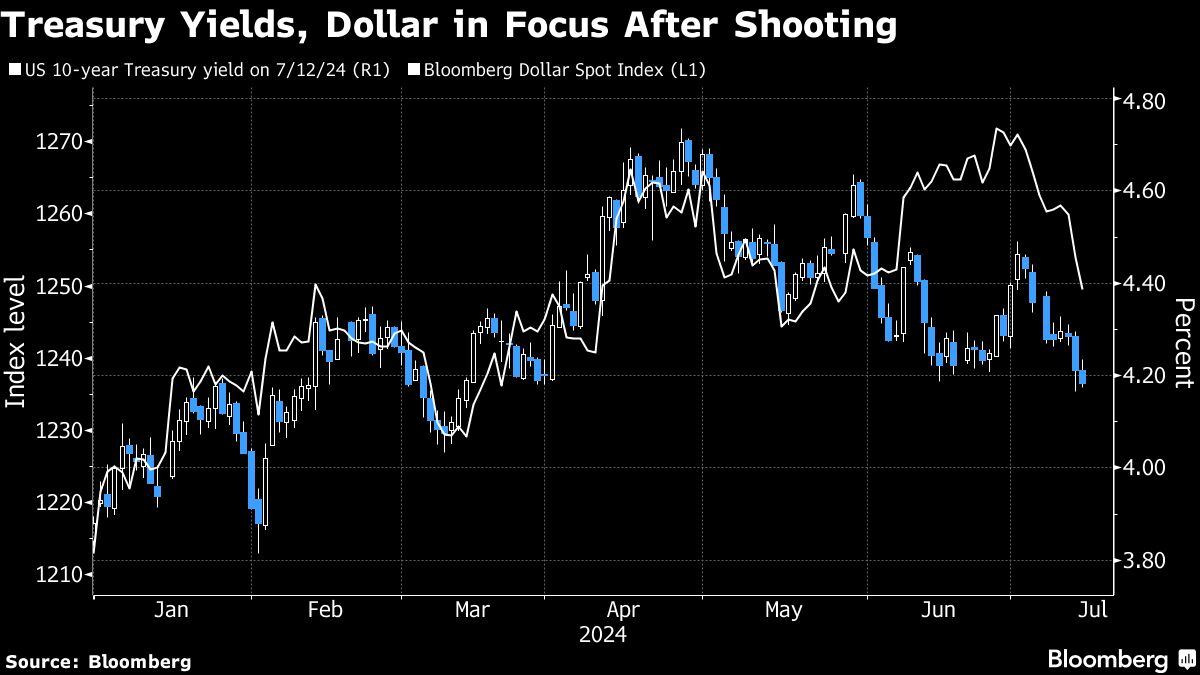

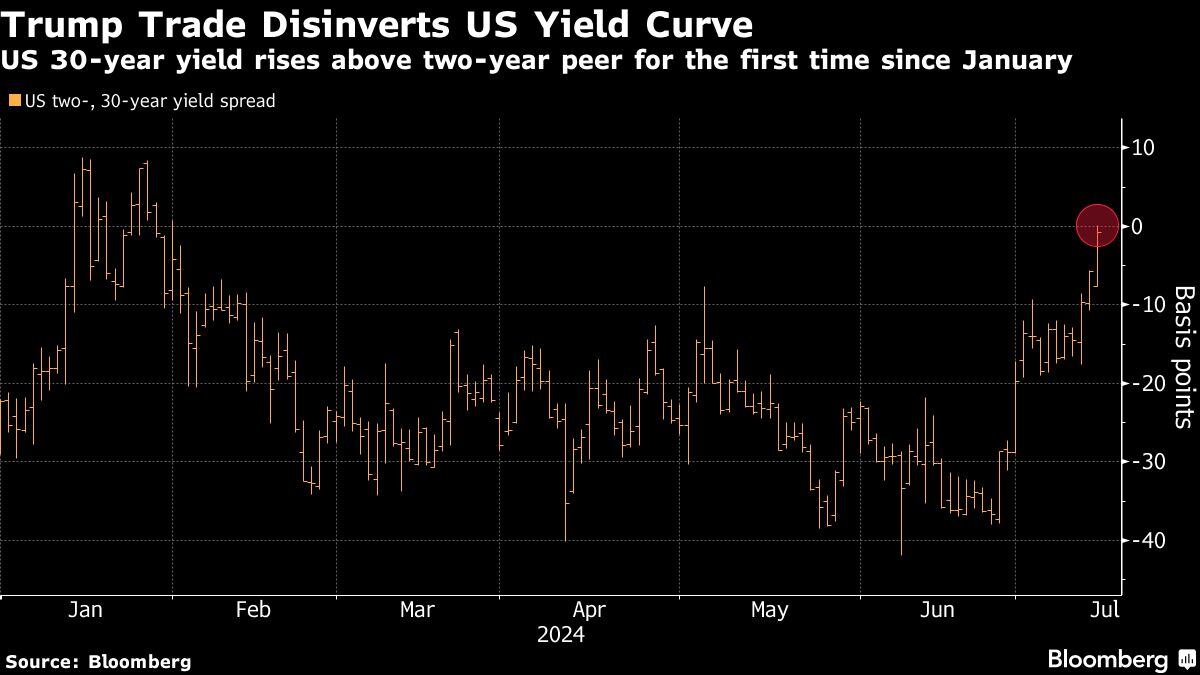

Los bonos del Tesoro cayeron cuando comenzaron las operaciones el lunes y los bonos a largo plazo lideraron las pérdidas por las apuestas de que las políticas fiscales y comerciales de Trump estimularán el crecimiento. El rendimiento de los bonos a 30 años subió al 4.44%, superando los equivalentes a dos años por primera vez desde enero, lo que empinó la curva.

El dólar se fortaleció frente a la mayoría de sus pares, mientras que el peso mexicano se debilitó más de 1%. El bitcóin registró su mayor caída en casi dos meses, mientras que los futuros del índice S&P 500 para septiembre avanzaron un 0.4%.

“Se está viendo la operación favorita en el caso de una presidencia de Trump, que es un empinamiento de la curva”, dijo Fredrik Repton, gestor sénior de carteras de renta fija global y divisas de Neuberger Berman. “Parece que veremos más primas por plazo en los mercados en el futuro”.

Sin duda, todavía hay mucho margen para sorpresas cuando faltan casi cuatro meses para las elecciones de Estados Unidos. El surgimiento de la violencia política puede profundizar la preocupación por la inestabilidad en el país y empujar a los inversionistas a buscar activos refugio, lo que podría eclipsar parte del posicionamiento del mercado que ya se ha producido en el período previo a las elecciones.

LEA TAMBIÉN: ¿Apoya a Biden o Trump? Musk aprovecha su enorme fortuna para influir en lid electoral

Además, es posible que algunos inversionistas quieran registrar ganancias tempranas o desconfíen de profundizar una posición que ya está abarrotada.

“El riesgo político es binario y difícil de cubrir, y la incertidumbre era alta debido a la naturaleza reñida de la carrera”, dijo Priya Misra, gestora de cartera de JPMorgan Investment Management. “Esto aumenta la volatilidad. Creo que eleva aún más las posibilidades de una amplia victoria republicana”.

Si bien, en términos generales, los operadores no esperan que el intento de asesinato de Trump descarrile la trayectoria del mercado de valores en el largo plazo, es probable que aumenten las fluctuaciones de precios en el corto plazo. El mercado ya ha estado lidiando con la especulación de que las valoraciones han aumentado demasiado, dado el auge de las acciones de inteligencia artificial, y los riesgos planteados por las elevadas tasas de interés y la incertidumbre política.

Pero los inversionistas también han estado anticipando que las acciones bancarias, de salud y de la industria petrolera se beneficiarían de una victoria de Trump.

“El ataque aumentará la volatilidad”, dijo David Mazza, director ejecutivo de Roundhill Investments, prediciendo que los inversionistas podrían buscar seguridad temporal en acciones defensivas como las empresas de megacapitalización. Dijo que esto “también añade apoyo a las acciones que obtienen buenos resultados cuando se empina la curva de rendimiento, especialmente las financieras”.

La reacción hace eco de lo que se observó después del primer debate presidencial a finales de junio, cuando se consideró que el débil desempeño de Biden favorecía las probabilidades electorales de Trump.

LEA TAMBIÉN: The Economist: nerviosismo por candidatura de Biden es razonable, revelan encuestas

Si bien los operadores de bonos han estado descontando al menos dos recortes de tasas de interés en 2024, un aumento importante en las probabilidades electorales de Trump podría empujar a la Reserva Federal a mantener sus tasas sin variación por más tiempo, según Michael Purves, director ejecutivo y fundador de Tallbacken Capital Advisors.

“Las políticas declaradas por Trump son, al menos ahora, más inflacionarias que las de Biden”, escribió, “y creemos que la Fed querrá acumular la mayor cantidad de polvo seco posible”.

Comienza a destacar en el mundo empresarial recibiendo las noticias más exclusivas del día en tu bandeja Aquí. Si aún no tienes una cuenta, Regístrate gratis y sé parte de nuestra comunidad.