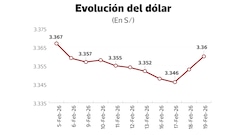

El decreto legislativo para el plan de garantías sigue en “stand by”, y al parecer se ha complicado la propuesta en un debate entre el MEF y el BCR, ¿qué tan urgente es la medida?

Los primero que hay que tener cuenta, es que este tema es urgentísimo. Más allá del alivio directo a hogares, es la única medida significativa que está adoptando el gobierno hasta el momento, el resto son adornos, son medidas paliativas chiquitas y muchos anuncios de cosas que no se implementan, o de facilidades en el pago de impuestos.

Esto debió salir el miércoles pasado cuando lo dijo el BCR y ya para ese entonces se habían demorado. Habíamos dicho explícitamente que se necesitaba esta medida, porque es evidente la caída de la liquidez que enfrentan las empresas en este momento brutal. Y no se quiere ayudar a las empresas, por ayudarlas, sino para pagar la planilla. La urgencia de esto no se puede soslayar de ninguna manera. No hay justificativo alguno para esta demora.

Se está proponiendo que la garantía ya no sea al 100%, sino al 98%, en un debate entre el MEF y el BCR...

Eso sería un absurdo, es una la locura. La razón por la cual el BCR planteó el 100%, supuestamente de acuerdo con el Ejecutivo, es porque este no es un crédito con garantía pública, esto es una facilidad de liquidez del mismo BCR. Es un repo, pero que le está dando la condición de una cartera de alta calidad con la garantía soberana. Es el Banco Central el que determina cómo se hace, pero si el esquema lo están cambiando a menos del 100% no puede ser.

¿Por qué?, ¿qué se arriesga?

Hay una enorme diferencia entre que la garantía sea de 100% y 99%. Primero, al asumir el BCR el riesgo de liquidez, se traslada a cero el riesgo de liquidez del sistema financiero; segundo, al ser el 100% no corre el riesgo crediticio de impago, por lo tanto, la evaluación de las solicitudes de créditos es mucho más expeditiva.

Pero si el riesgo es de 1%, 2% o 10% las entidades financieras van a mirarlo con lupa, eso hará que en el camino se caigan muchos, o quiebren, ya que a algunos se les va a denegar, porque ese margen de 1% o el porcentaje que sea, va contra requerimiento de capital de las entidades financieras, entonces compite también con otras líneas de crédito con sus recursos propios. Por eso la lógica del 100%, no es que la sacó de “marte” el BCR, y por eso la importancia de mantenerlos así.

Entendemos que también están proponiendo una estructura de crédito con garantía, con la estructura de un fideicomiso y la participación de Cofide, ¿eso no les daría seguridad?

Eso no funciona así. Esto debe ser muy expeditivo, no se debería encargar a los bancos muchas cosas. Si le dices a los bancos encárgate de cobranza judicial, por ejemplo, eso va a ocasionar que no quieran entrar, o los que ingresen aplicarán un interés altísimo. Al final no va a ayudar a las empresas, vas a encarecer el crédito y los vas a restringir.

¿Cuál debería ser el mecanismo que se debería seguir en este modelo de garantías?

Debería funcionar como un repo, muy simple, la entidad financiera emite el crédito, el BCR les da la liquidez sobre la garantía soberana. Cuando se comienza a cobrar y si se tiene la cartera deteriorada, el BCR cobra la garantía sobre los bonos y se traslada la cartera pesada. Ahí el Gobierno puede entrar al proceso de cobro vía un fideicomiso y se manda a Cofide, para que luego lo subaste. Eso ya se ha hecho en otros momentos de crisis, de la compra de carteras pesada. Pero no se traba la fase de otorgamiento de liquidez.

Por lo que veo, en el MEF están confundiendo como si fuera un crédito de garantía a las mypes. Por eso estaría todo trabado.

¿Qué pasa si no lo hacen?

Lo que ha propuesto el BCR tiene sensatez, y debería moverse rápidamente a eso, si no lo hacen más allá de las demoras, corren el riesgo que quede en el papel, pero si al final se mueve tarde, muy lento, va a dejar a muchos afuera.

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/IUR777FHVNG53EHN3KRCWTEKTE.png)