La prisa por comprar acciones tecnológicas se asemeja a la burbuja de 1999, lo que refleja la suposición de que la economía tendrá un desempeño sólido a pesar de una política monetaria más restrictiva, según estrategas de Bank of America Corp.

Si bien la caída de los rendimientos hizo subir al Nasdaq en el cuarto trimestre, ahora el guion ha cambiado y ambos han subido en las últimas cuatro semanas. Esta fluctuación en los precios normalmente solo ocurriría después de una recesión, como en 2009 o la burbuja de las puntocom a principios de siglo, escribieron en una nota estrategas de BofA liderados por Michael Hartnett.

A los inversionistas no les preocupa demasiado si la Reserva Federal recorta las tasas en marzo o mayo, dijo. El mercado considerará que la Fed es optimista en cuanto a los precios de los activos hasta que la inflación vuelva a aumentar y reduzca la escala de los recortes de tasas; o si el desempleo aumenta, lo que sería un “gran cambio macroeconómico y de mercado”.

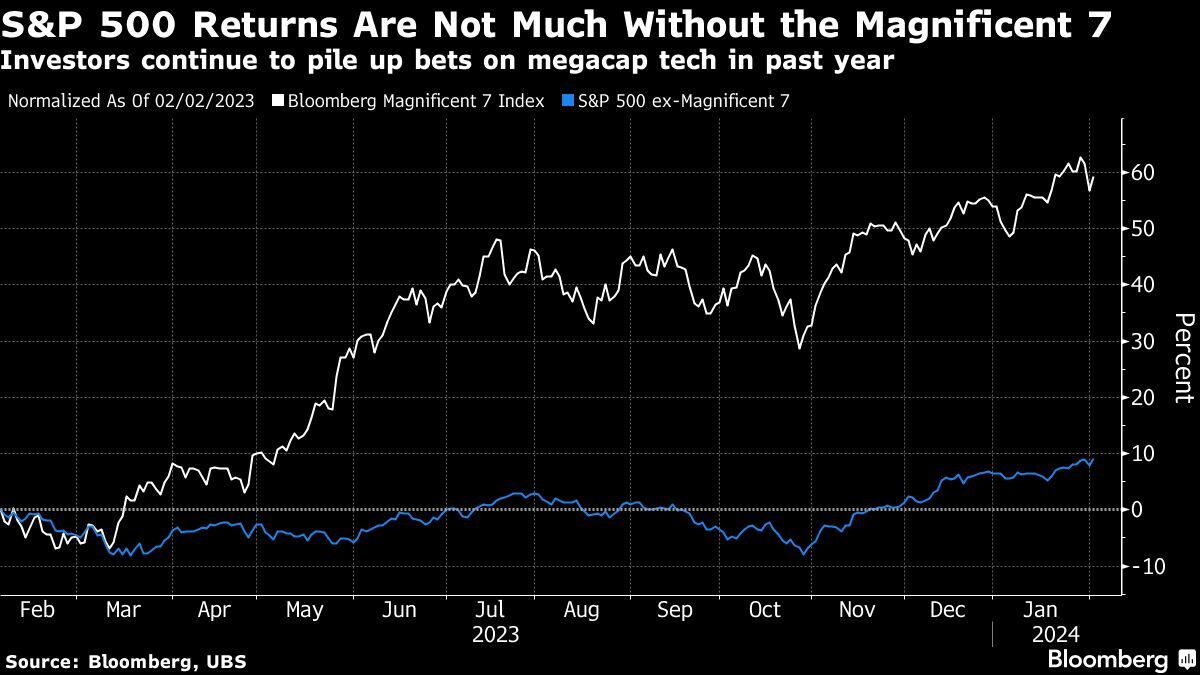

Las acciones tecnológicas denominadas los “Siete Magníficos” lideraron el repunte del 54% que el año pasado registró el índice Nasdaq 100 en medio de expectativas de inminentes recortes de tasas, una economía sólida y optimismo sobre la inteligencia artificial.

El repunte se ha extendido hasta 2024 a medida que los inversionistas continúan apostando por las grandes tecnológicas, y los resultados mejores de lo previsto de Meta Platforms Inc y Amazon.com Inc. probablemente proporcionen más impulso.

El presidente de la Reserva Federal, Jerome Powell, desestimó esta semana las apuestas del mercado sobre un recorte de tasas en marzo debido a la preocupación de que la inflación siga siendo superior a la meta del 2% del banco central.

Hartnett señala que el 75% de los inversionistas espera un aterrizaje suave y el 20% un escenario sin aterrizaje. Sin embargo, si bien un aterrizaje suave debería respaldar un rango más amplio de acciones, los Siete Magníficos representaron el 45% del rendimiento del S&P 500 en enero, lo que refleja una “inclinación hacia la opción de que no haya un aterrizaje o una burbuja”, dijo.

La opinión de Hartnett sobre el creciente dominio de las acciones tecnológicas se asimila a una advertencia que hicieron los estrategas de JPMorgan Chase & Co. esta semana de que el mercado de renta variable de Estados Unidos está mostrando similitudes cada vez mayores con la burbuja de las puntocom.

Mientras tanto, las acciones continuaron impulsando los influjos de fondos durante la semana.

Las acciones estadounidenses atrajeron alrededor de la mitad de los US$ 20,100 millones de entradas al segmento de acciones, mientras que las acciones chinas atrajeron US$ 6,300 millones.

Por otra parte, el indicador BofA Bull & Bear, que mide la percepción de los inversionistas, subió a un máximo de dos años y medio, pero permaneció lejos de ser una señal de venta contraria, señaló Hartnett.

Comienza a destacar en el mundo empresarial recibiendo las noticias más exclusivas del día en tu bandeja Aquí. Si aún no tienes una cuenta, Regístrate gratis y sé parte de nuestra comunidad.