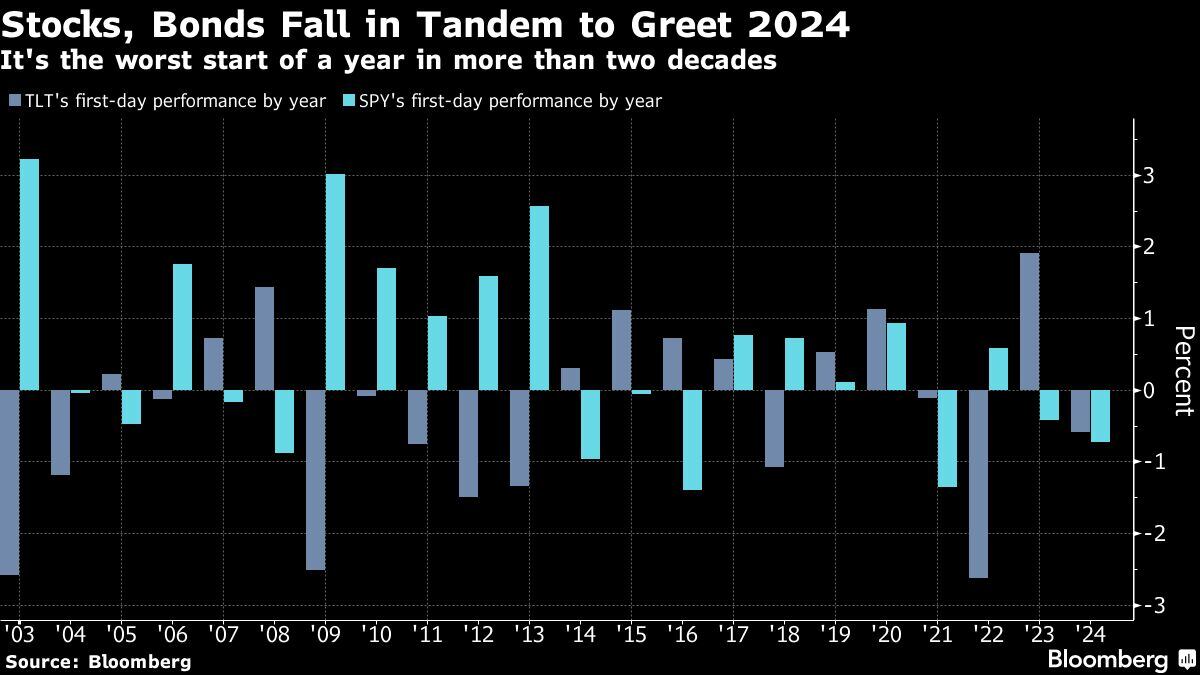

Un comienzo aleccionador de 2024 ha eliminado cientos de miles de millones de dólares de valor para los mercados crediticios atrapados en una de las peores liquidaciones para activos cruzados observadas a inicio de año en décadas.

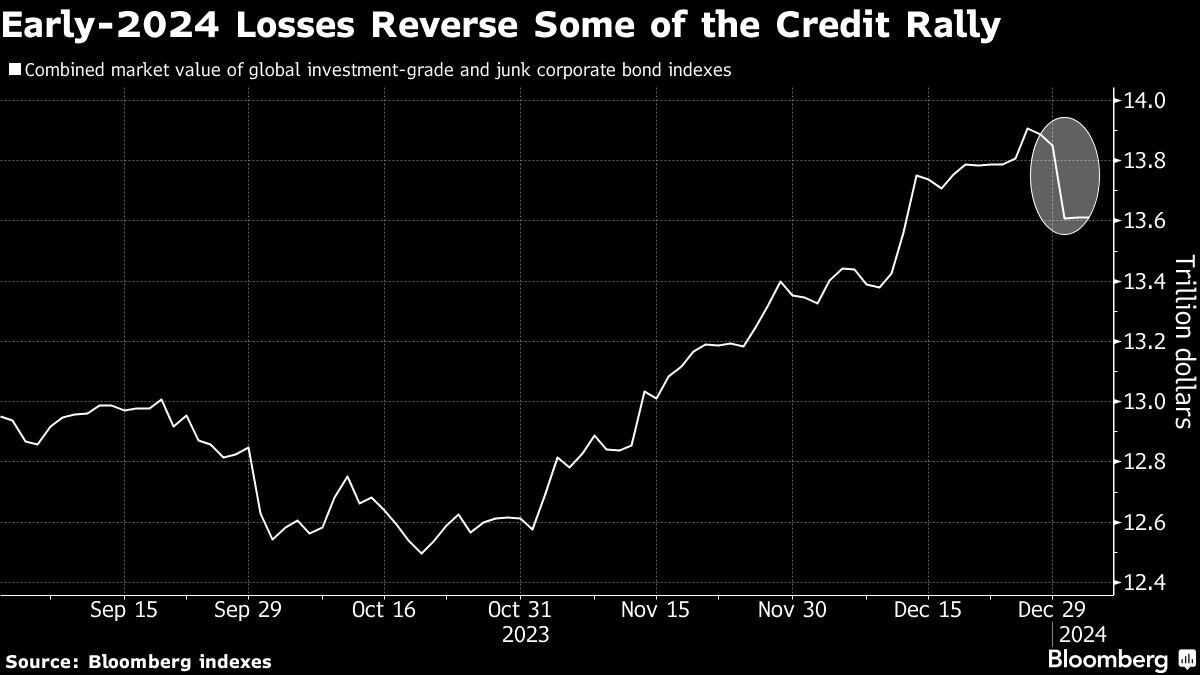

El valor combinado del mercado de deuda de grado de inversión y grado especulativo se ha reducido en unos US$ 240,000 millones, hasta US$ 13.6 billones, según datos compilados por Bloomberg, lo que revierte todas las ganancias registradas desde el 13 de diciembre.

Los diferenciales de los índices de swaps de default crediticio, que actúan como un barómetro del riesgo crediticio, han vuelto a subir a niveles vistos por última vez en la primera quincena de diciembre.

Esto se produce incluso antes de que los inversionistas hayan absorbido la habitual avalancha de oferta de nuevos bonos corporativos que es típica en enero, cuando las empresas solicitan préstamos anticipadamente.

También denota una fuerte reversión de la euforia de finales de 2023 basada en el optimismo de que los recortes de las tasas de interés estaban en el horizonte y de que las principales economías evitarían la recesión.

Ahora, los banqueros centrales advierten que no tienen prisa en recortar las tasas antes de una convincente tendencia a la baja de la inflación, mientras los temores de una guerra más amplia en Medio Oriente hacen subir los precios del petróleo: una tormenta perfecta que mantiene a muchos al margen.

La brecha entre los rendimientos de los bonos globales de alto grado y la deuda soberana equivalente registró el miércoles su mayor aumento intradiario conjunto desde marzo pasado, un período en el que el colapso del Silicon Valley Bank desencadenó preocupaciones sobre la salud de los prestamistas regionales de Estados Unidos.

Las pérdidas totales de los retornos de los bonos globales con grado de inversión ya ascienden a casi el 1% en los dos primeros días de negociación del año, impulsadas tanto por el aumento de los rendimientos de los bonos gubernamentales como por una ampliación de los diferenciales, según datos compilados por Bloomberg. Un indicador de bonos basura ha bajado casi en la misma medida.

Estos movimientos subrayan las dudas de que los recortes de tasas del banco central se producirán tan pronto como los operadores esperaban hace apenas unos días.

El número de recortes esperado hasta finales de 2024 por parte de la Reserva Federal, el Banco Central Europeo y el Banco de Inglaterra son ahora más bajos que la semana pasada, según datos compilados por Bloomberg. Y las minutas de la reunión de diciembre del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) publicadas el miércoles indican que las autoridades buscan mantener una postura restrictiva “durante algún tiempo”.

Además de esto, una gran cantidad de nueva oferta de bonos corporativos a medida que los mercados regresan de las vacaciones navideñas está aumentando la presión. La emisión suele ser mala para el rendimiento de los bonos existentes, ya que los administradores de cartera pueden tener que vender bonos viejos para comprar títulos nuevos, mientras que cualquier incentivo para atraer compradores termina reflejándose en el precio de los bonos más antiguos.

Ya se han emitido US$ 22,900 millones en bonos corporativos no financieros emitidos en Estados Unidos los primeros dos días del año y un adicional €4,900 millones (US$ 5,400 millones) en Europa, según datos compilados por Bloomberg.

Sin duda, el mal comienzo de 2024 solo ha mermado una fracción de las ganancias registradas en los últimos dos meses. A finales de octubre el valor del mercado crediticio mundial estaba un US$ 1 billón por debajo de su nivel actual.

Aun así, el desempeño inestable está destinado a continuar hasta que los bancos centrales comiencen a confirmar las expectativas alcistas de inversionistas de una ola de recortes de tasas.

“Las primeras semanas serán agitadas”, dijo Shanawaz Bhimji, jefe de investigación de bonos corporativos de ABN Amro Bank NV. “Los bancos centrales ahora juegan duro, pero si eso cambia, los mercados se recuperarán”.