El mercado de fintech continúa expandiéndose en Perú, aunque la evolución por servicio financiero fue mixta en el último año.

A julio, se identificaron 237 fintech en el país, cifra 17% superior a la registrada un año atrás, y muy alejada de las 50 empresas que operaban hace 10 años, de acuerdo con la Guía FinTech 2024/2025 elaborada por EY Law.

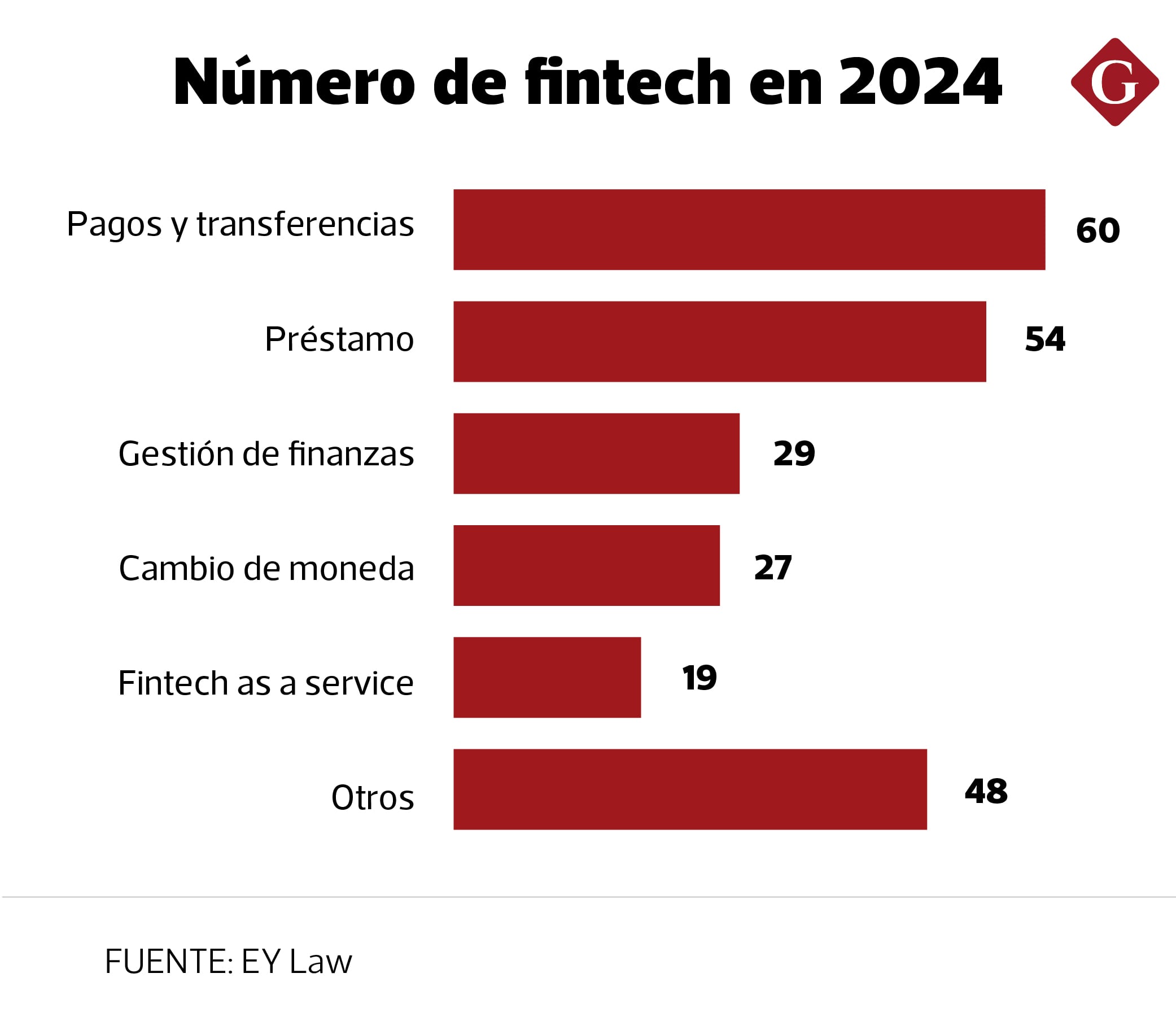

Las fintech de pagos y transferencias acaudillaron el ranking por segundo año consecutivo con 60 competidores, seguidas por 54 negocios de préstamo. En el 2023, ambas verticales reportaron 56 y 44 firmas, respectivamente.

LEA TAMBIÉN Pagos con QR o vía número telefónico: ¿cuál usan más los peruanos?

En Latinoamérica, la tendencia es que las fintech de préstamos lideren, pero en Perú el grueso se concentra en pagos, se ha convertido en un segmento muy atractivo para capital local y extranjero por el avance en adopción y regulación, comentó a Gestión Darío Bregante, Director y Líder de Regulación Financiera y FinTech de EY Law.

“Somos un país donde la mayoría de transacciones se hacen por billeteras digitales, el despliegue de la interoperabilidad guiado por el banco central trajo consigo reglas claras y una regulación flexible para el ingreso de más competidores”, destacó.

Esta preferencia es evidenciada por el crecimiento de 76% en el número de pagos de bajo valor en el primer semestre de este 2024 frente a similar periodo del año pasado, según datos del Banco Central de Reserva del Perú (BCRP).

Bregante precisó que, pese al aumento de participantes en el segmento de financiamiento, estas fintech se vieron perjudicadas por las menores colocaciones de crédito a personas y mypes.

El establecimiento de tasas de interés máximas no solo ha perjudicado al sistema financiero formal, sino también a las fintech, provocando que el préstamo informal gane más terreno entre los prestatarios, manifestó.

“Hay una gran preocupación por la desaceleración del crédito, pero aún vemos apetito en algunos nichos y posibilidad de recuperación en los próximos meses, sobre todo, en las micro y pequeñas empresas”, agregó.

Según información del BCRP, el financiamiento a personas creció apenas 0.1% anual en septiembre y a mypes se contrajo 0.3% en el mismo periodo.

LEA TAMBIÉN Radiografía de informalidad en Perú: la principal amenaza que perciben negocios

¿Quién ocupa el tercer lugar en el ranking de fintech?

Un hallazgo relevante del estudio es que las fintech de cambio de moneda disminuyeron de 29 en el 2023 a 27 este año, lo que implicó que fueran desplazadas del tercer lugar por las empresas de manejo de finanzas.

“Vemos que esta vertical de cambio de divisas alcanzó un nivel de madurez en el mercado y está comenzando a mantenerse alrededor de un determinado número de competidores, quizá el ingreso de más empresas en este rubro ya no sea tan atractivo”, esbozó Bregante.

Argumentó que la política cambiaria seguida por el país en el último periodo ya no capta la atención de nuevos participantes en este mercado, a diferencia de hace algunos años cuando la volatilidad del dólar favorecía la compraventa de moneda extranjera y la aparición de nuevos negocios digitales que brindan este servicio.

La autoridad monetaria avala esta tesis al referir -en un reporte- que la banca está respondiendo de forma competitiva al crecimiento y popularización registrado por las fintech de cambio de divisas en los años previos.

“A junio del 2024, el spread promedio de las soluciones bancarias digitales de cambio de moneda orientadas al segmento minorista, así como su dispersión, ha continuado disminuyendo”, detalló.

Por su parte, la creciente tendencia de retiro de fondos -AFP y CTS- generó una mayor predisposición de las personas por conocer las opciones de ahorro e inversión que ofrece el mercado, desencadenando una expansión en el número de fintech de gestión financiera de 16 el año pasado, a 29 al cierre de julio, anotó Bregante.

Aclaró que estos negocios no realizan la operación por el usuario, solo le brindan asesoría e indican las alternativas que en el momento están ofreciendo una mayor rentabilidad de acuerdo con el perfil del ahorrista.

LEA TAMBIÉN Crece lavado de activos ligado a delito de trata de personas

¿Qué fintech se estancaron?

Un segmento que se ha estancado es el crowdfunding o financiamiento participativo financiero, mediante el que múltiples participantes (inversionistas) financian el proyecto de una empresa o persona a través de una plataforma virtual.

A la fecha hay solo seis plataformas que otorgan recursos bajo esta modalidad, pese a ser una actividad regulada y supervisada por la Superintendencia del Mercado de Valores (SMV).

“Todavía es complejo que las empresas logren tener una licencia definitiva para funcionar y el contexto económico tampoco ayudó en el desarrollo de este financiamiento, si bien la regulación salió en medio de la pandemia, los créditos se han ido desacelerando”, reiteró.

Asimismo, este año se mantienen las seis fintech de factoring identificadas en el periodo anterior. El especialista puntualizó que este número corresponde solo a las empresas que cuentan con un proceso de onboarding (suscripción) digital para la compra de facturas, no incluye a las firmas que requieren la presencia del usuario para operar.

Para el 2025, Bregante proyecta un panorama favorable para las fintech de pago; mientras que en el segmento de préstamos espera que mejoren las colocaciones en línea con un avance de la economía. Además, prevé una consolidación en el mercado de los negocios de gestión de finanzas.

“Las casas de cambio siguen siendo un actor importante, veamos si el próximo año logran recuperar el lugar que han perdido en el 2024″, sostuvo.

Regulación a empresas de activos virtuales genera expectativa

El estudio arrojó que, a julio, operan 14 empresas proveedoras de activos virtuales en línea en el país. Sin embargo, este número se obtuvo antes de la aprobación de la normativa que regula a estas empresas para prevenir el lavado de activos, precisa Darío Bregante.

“La regulación definitiva de la Unidad de Inteligencia Financiera (UIF) salió después de concluida esta investigación, por tanto, será un buen termómetro para medir cómo esta norma influye en el ingreso de nuevos competidores al mercado de criptoactivos”, expresó.

Sostuvo que, durante la elaboración de la guía ya habían percibido mucha expectativa frente a la regulación que entrará en vigo en el 2025. Perú es uno de los países con un número relevante de usuarios de activos digitales, personas que adquieren, transfieren y liquidan criptomonedas, comentó.

“Ahora veremos cuántas plataformas van a registrarse para cubrir a ese público ahora que son consideradas sujetos obligados”, agregó.

Entrarán en el nuevo marco, los negocios de intercambio entre activos virtuales y moneda de curso legal, así como entre criptoactivos.

LEA TAMBIÉN Préstamos “gota a gota” acechan a 211,000 familias, ¿cuánto cobran?

Economista de la Universidad de Piura. Actualmente se desempeña como redactor de Finanzas en Diario Gestión.

Comienza a destacar en el mundo empresarial recibiendo las noticias más exclusivas del día en tu bandeja Aquí. Si aún no tienes una cuenta, Regístrate gratis y sé parte de nuestra comunidad.