La IPO (Initial Public Offering): Estrategia de financiamiento y crecimiento empresarial

Autor: Sergio Bravo Orellana

Colaboradores académicos: Alicia Vargas, Marisol Palacios y Günter Tito.

Durante el desarrollo de una empresa, la gerencia puede optar por incorporarse al mercado de valores y lanzar una IPO (Initial Public Offering), emitiendo las primeras acciones para incorporar capital y financiar sus proyectos de inversión. Empresas conocidas como Facebook y Google han optado por tomar este camino. Alibaba, planea este año realizar una operación en Hong Kong, luego de su exitosa aparición en NYSE y, el pasado 9 de mayo, la empresa americana Uber debutó en Wall Street con un valor total de $81 000 millones. En Latinoamérica también se ha realizado este tipo de operaciones, pues la compañía argentina Laboratorios Richmond se animó en el 2016.

Ciclo de Vida y financiamiento empresarial

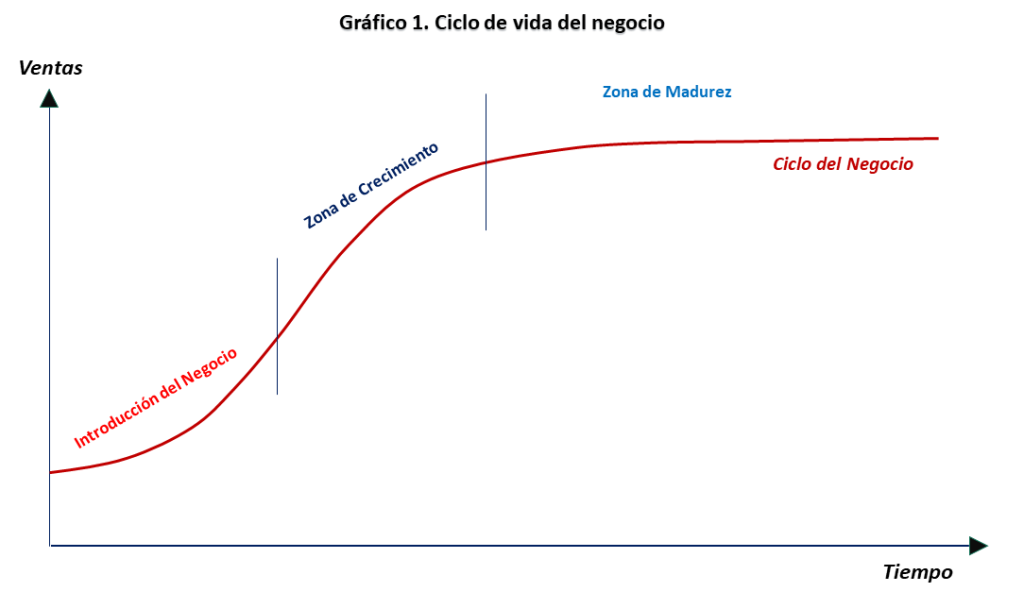

La historia de desarrollo de las empresas es variada, pero existen conceptos como las “Etapas del Ciclo de Vida del Negocio” que permite generalizar determinadas características. De esta forma, se puede apreciar en el gráfico 1 que las empresas se inician operativamente con las primeras ventas, que definen la etapa de introducción. Luego, aquellas con mayor éxito relativo se encontrarán en la etapa de crecimiento, donde las ventas tienen una pendiente significativa de crecimiento; y posteriormente, llegarán a la etapa de madurez, momento en el que las ventas se estabilizarán o tendrán un crecimiento poco significativo.

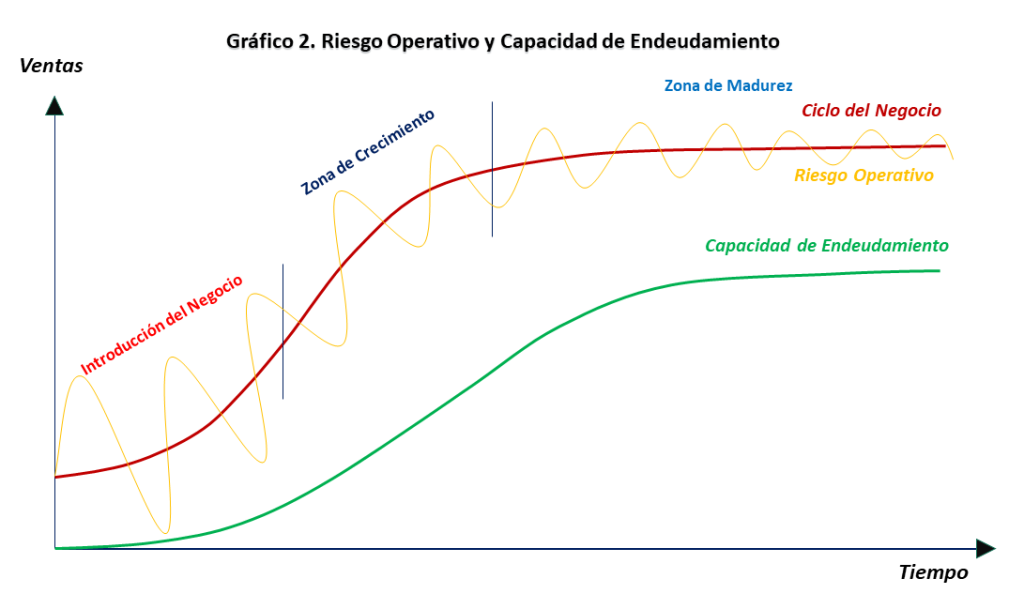

Lo importante de la perspectiva del financiamiento de una empresa es que el ciclo de vida del negocio está relacionado con la evolución de sus riesgos operativos. En el gráfico 2 se puede observar que al inicio estos son altos, y luego, cuando el negocio madura, se pueden apreciar riesgos operativos menores. Esta relación es importante, ya que las empresas con alto riesgo operativo tendrán menores niveles de endeudamiento; en cambio, aquellas que tienen menor riesgo operativo podrán tener mayor apalancamiento financiero, por lo que no sólo el riesgo está relacionado con el ciclo de vida del negocio, sino también con el nivel de endeudamiento.

Debido a la poca experiencia e información de las ventajas de la empresa, los riesgos percibidos son altos, ocasionando que existan pocas posibilidades de obtener financiamiento a través de endeudamiento con entidades financieras. No obstante, conforme la empresa crece y madura, la experiencia e información se va acumulando, lo que permitirá tener menores riesgos operativos, que se traducirán en un mayor nivel de Deuda.

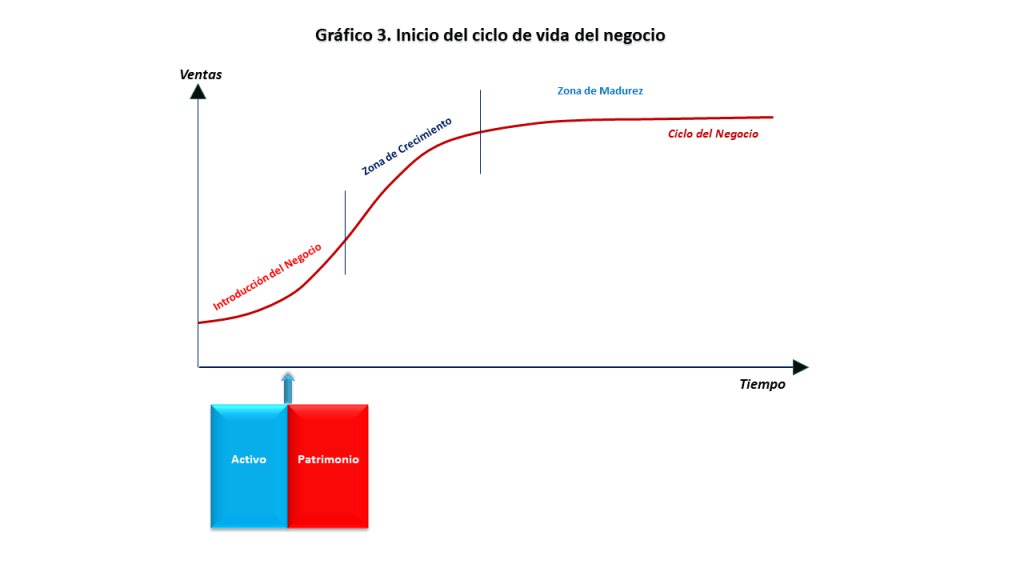

Por lo general, cuando las empresas se encuentran en la etapa inicial de su ciclo de vida, los riesgos operativos que enfrentan son significativos, además de no contar con información suficiente sobre sus estados contables, por lo que las entidades financieras las perciben con altos niveles de riesgo. Como consecuencia de ello, las posibilidades de tomar deuda son mínimas, por lo tanto, las inversiones serán financiadas en su totalidad por el Capital de Accionistas (Propio). Esto se verá reflejado en el Balance General de la empresa, ya que el Activo estará financiado principalmente por el Patrimonio[1] (ver gráfico 3).

Las empresas que tienen mayor potencial y aceptación en el mercado verán sus ventas crecer, y con una buena administración podrán mostrar utilidades en sus Estados Financieros. Sus ingresos serán cada vez menos volátiles, mostrando paulatinamente menores riesgos operativos, esto permitirá que se vayan abriendo las posibilidades de financiación a través de deuda, ya que los bancos contarán con más información sobre la evolución del negocio — y serán capaces de medir el riesgo operativo—. Así, las empresas asumirán las primeras deudas para seguir financiando su crecimiento. Esto se verá reflejado en el Balance General, como se muestra en el gráfico 4, pues se tendrán Activos financiados con Pasivos —en menor proporción— y Patrimonio.

El aumento de las ventas también implicará la posibilidad de realizar mayores inversiones en infraestructura, activos fijos, capital de trabajo, entre otros. Es entonces que se deberá obtener nuevas fuentes de financiamiento: la empresa asumirá cada vez más deuda y aportes de capital. De este modo, progresivamente, las empresas llegarán a los niveles de Deuda que el Capital les permite apalancar.

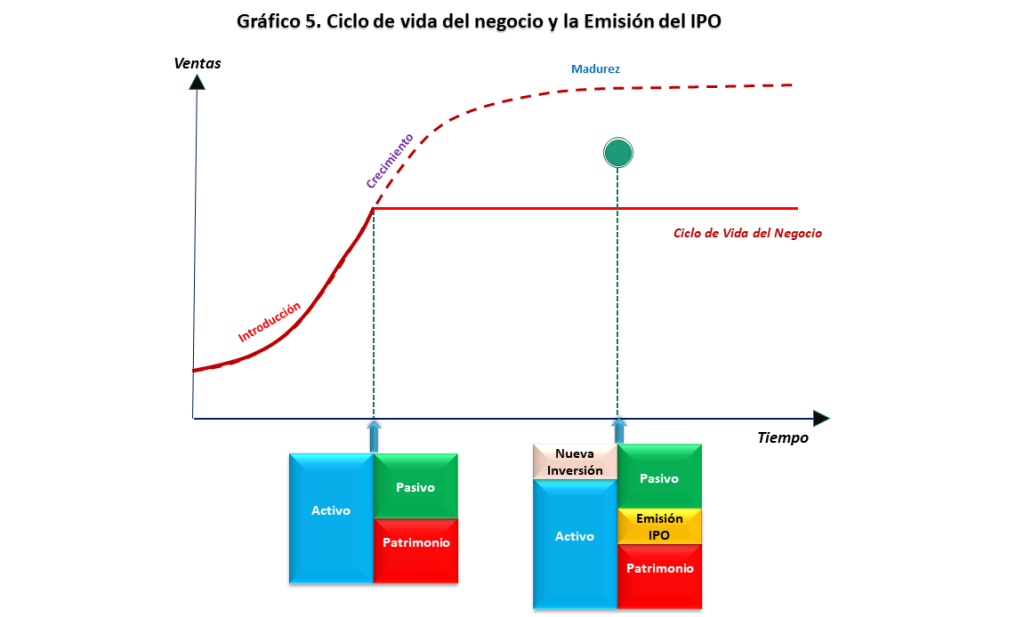

En algún momento del ciclo de vida, las oportunidades de crecimiento de la empresa podrían superar su capacidad de financiamiento actual, además, nuevos aportes de capital por parte de los accionistas podrían verse restringidos, limitando también la posibilidad de un mayor endeudamiento, pues se necesita el respaldo de capital de accionistas. Es entonces que se plantea la posibilidad de convocar a nuevos accionistas o instituciones para así mantener una estructura de capital privada; también se puede optar por realizar una emisión de acciones en el mercado de valores, haciendo pública la empresa.

Aquí, las evaluaciones para determinar la mejor opción dependerán de la magnitud de las necesidades de capital para financiar el crecimiento, así como de los costos de la emisión. Uno de los elementos más importantes es que el mercado de valores permite reducir el costo de capital de accionistas, es decir que en una empresa pública se tienen accionistas que esperan un rendimiento menor que si fuese una empresa de capital privado.

La empresa podría plantearse la posibilidad de convocar a fondos de inversión; sin embargo, emitir acciones en el mercado de valores permite diversificar la propiedad de las acciones —y así optimizar las condiciones del control empresarial—, también ingresando a un mercado más líquido y con menores expectativas de rendimiento podría reducir los costos financieros. Consecuentemente, las empresas prepararán su primera emisión de acciones o una IPO (Initial Public Offering, en inglés; Oferta Pública Inicial [OPI], en español) para financiar su desarrollo, como se observa en el gráfico 5. Esto permitirá fortalecer el capital de accionistas, darle precio y liquidez; pero también será una indicación para las entidades financieras de incrementar los niveles de endeudamiento.

Desarrollo de las IPOs

La decisión de realizar una IPO implica el acompañamiento de este esquema de financiamiento a una estrategia de crecimiento y desarrollo empresarial. Analicemos algunas de las principales características:

- La cantidad de acciones que se emiten o colocan en el mercado de valores mediante una IPO corresponden a un porcentaje relativamente bajo frente a la cantidad total de acciones emitidas. La IPO es como un test de potencialidades de la acción sobre su generación de demanda y valor en el mercado, pero resulta ser una fuente de financiamiento para las inversiones de la compañía.

- En el caso la IPO de Alibaba (19 de septiembre del 2014), una de las mayores operaciones en el NYSE, se colocaron el 13% de las acciones de la compañía (320 millones de acciones emitidas). Tras el debut de la empresa en la bolsa, se logró recaudar $21,800 millones, lo que permitió que la empresa se valorice en $167,700 millones en el mercado. En la actualidad se tiene el caso de la IPO de Uber donde se ha colocado el 10.7% del total de las acciones que fueron valorizadas en $81,000 millones, logrando valorizar la compañía aproximadamente en $757,000 millones.

- En Latinoamérica también tenemos ejemplos de IPO como es el caso de los Laboratorios Richmond (12 de diciembre del 2017) que colocaron el 17.5% de sus acciones en el mercado de valores de Argentina por un valor de 37 ARS. Como se observa, es un porcentaje significativo, pero no supone comprometer una participación que define un cambio de control de la compañía, o que ocasione que los accionistas cedan demasiado valor en la operación, sino que sea útil para la formación del valor de la empresa. Lo resaltante es la valorización que se logra del patrimonio de los accionistas, en esta operación el patrimonio de la empresa se valorizó en 524,000 ARS y si consideramos el Patrimonio contable, es decir lo invertido por los accionistas en ese momento, éste será de 2,994,000 ARS. Entonces se puede apreciar la importante valorización explícita que se logra al ingresar al mercado de valores.

- Un tema interesante e importante para tomar en cuenta es que cuando se lanza una IPO, por lo general, el precio de colocación inicial es menor al valor de mercado de la acción de la empresa. Por ello, no sería conveniente emitir un alto número de acciones, sino las necesarias, en función de las necesidades de financiamiento de la empresa. Para posteriores inversiones se puede seguir realizando nuevas emisiones de acciones.

- Previo a la IPO, se realiza la valorización de la empresa y se determina el precio de la acción que debería formarse en el mercado de valores. Supongamos que ese precio es de $42 por acción. La pregunta sería: ¿la compañía logrará salir al mercado con la expectativa de que el precio por acción de la adquisición inicial sea $42 y que sea ese el valor de mercado posterior a la IPO? La respuesta es que por lo general esto no sucede en una IPO.

- Cuando se lanza uno de estos procesos en el mercado de valores, no se tiene una referencia de precios, para que así los posibles adquirientes, institucionales y público en general, puedan valorizar y pagar un determinado precio por acción. La empresa contrata a Bancos de Inversión para valorizar la compañía y, con la información relativa al precio por acción, se encarga de hacer una serie de road shows a potenciales inversionistas —sobre todo a institucionales—, a los cuales se le presenta la operación y se sensibiliza con ellos el posible precio con el que debería salir al mercado.

- Siendo el objetivo cerrar la primera preventa de las acciones, se debe establecer un precio de salida donde los compradores iniciales logren percibir que pueden obtener ganancias significativas entre el precio de adquisición de la IPO y el valor que luego se forma en el mercado con las acciones de la compañía flotando en el mercado. En los road shows, los potenciales compradores exigirán que, en la medida de lo posible, el precio de salida sea el más bajo posible, lo que obligará establecer un descuento al precio de la valorización de la compañía.

- Se ha descrito la razón por la que en la mayoría de las IPO el precio de salida al mercado se incrementa paulatinamente hasta llegar al precio de equilibrio, que suele ser más alto que el de la IPO. Por ejemplo, en el caso de Alibaba el precio de la IPO fue de $68 por acción, un mes después se estaba cotizando en $87.91. Aunque no es seguro, sería explicable que lo mismo ocurra con UBER, que tuvo un precio de la IPO de $42, y a la fecha (4 días después) su cotización fue de $39.96 por acción, entonces debe esperarse que con el paso del tiempo el precio por acción se aprecie, cuando se conozcan los primeros resultados de la compañía luego de su ingreso al mercado de valores.

[1] Esto es aplicable a emprendimientos personales o aquellos apoyados por fondos de capital de riesgo.

:quality(75)/blogs.gestion.pe/inversioneinfraestructura/wp-content/uploads/sites/127/2019/08/sergio.jpg)