Jaque Mate a la Reserva Federal: ¿Subir, pausar o bajar tasas de interés?

R. Washington Lopez A.

Director de Dolphin Fund & Washington Capital

—–

En las ultimas semanas hemos escrito respecto al default del sector bancario y su impacto en una potencial crisis financiera para este año, focalizando tesis y views que complementarán el análisis de este articulo, por lo cual recomendamos leerlos:

Este articulo se focalizará en el daño que ha causado la Reserva Federal al sector bancario americano subiendo la tasa de interés tan agresiva durante el ultimo año, por lo cual ¿Qué decisiones tomara en los próximos meses a FED?

Las expectativas sobre la decisión de la Reserva Federal sobre las tasas han estado en un péndulo que osciló rápidamente durante las últimas dos semanas, variando desde un aumento de 0.5% hasta un recorte en la tasa de interés. La quiebra de dos bancos importantes ha puesto en perspectiva si Jerome Powell seguirá luchando contra la inflación o protegerá el valor de los activos de los bancos. Lo cierto es que el daño del ciclo alcista de tasas ya está hecho, y nuestra tesis focaliza en una profunda crisis financiera similar a la del 2008.

A continuación exponemos 15 factores que nos proyectan escenarios similares a crisis financieras anteriores.

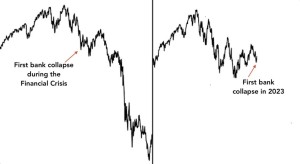

1. El colapso de Bear Stearns en julio de 2007 desencadenó una cadena de eventos que finalmente provocaron la Gran Crisis Financiera. Las similitudes hoy después del colapso de SVB es un indicativo que la historia se repite.

1. El colapso de Bear Stearns en julio de 2007 desencadenó una cadena de eventos que finalmente provocaron la Gran Crisis Financiera. Las similitudes hoy después del colapso de SVB es un indicativo que la historia se repite.

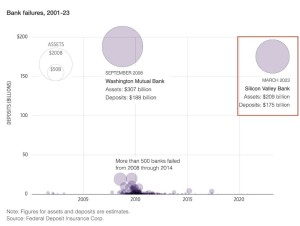

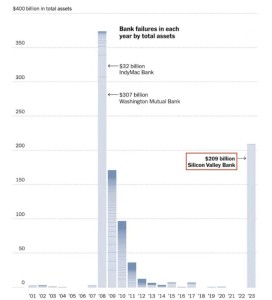

2. El mercado está perdiendo impulso debido a las preocupaciones sobre el sector bancario regional de EE. UU. Moody’s rebajó a negativa la calificación del sector bancario estadounidense tras el colapso de Silicon Valley Bank. La mayor quiebra bancaria desde septiembre de 2008.

3. El gráfico compara el tamaño de la quiebra bancaria actual, con base en los activos totales, con los de la crisis financiera del 2008. Las quiebras bancarias provocan un efecto dominó, desestabilizando el sistema y provocando más quiebras en el sector. En definitiva, creemos que nos encontramos exactamente en los inicios del 2008.

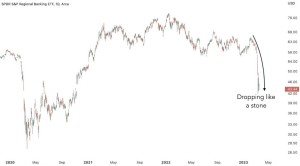

4. El sector bancario regional de EE. UU. ($KRE) está cayendo rápidamente. El mercado está preocupado por el impacto de la crisis bancaria. A pesar de que los depositantes están protegidos por la FDIC, el pánico, miedo e incertidumbre por parte de los inversores incrementa.

5. Bear Stearns fue el primer banco en declararse en quiebra en julio de 2007. Aunque más pequeño que SVB, indicaba una economía en deterioro y un sistema bancario desestabilizado.

6. Con una inflación del 2 %, la FED pudo tranquilizar fácilmente a los inversores con un tono moderado. Hoy, la inflación se sitúa en el 6 %, muy por encima del objetivo del 2%. Esto pone a la Fed en una posición difícil y les impide ser demasiado complacientes en sus decisiones respecto a la política monetaria.

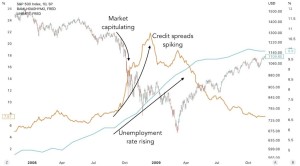

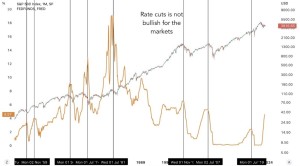

7. Tras el ATH de octubre de 2007, la FED recortó los tipos en 25 pb en noviembre y diciembre. El mercado cayó bruscamente en ambas ocasiones. Esto muestra que los recortes de la FED no necesariamente equivalen a mercados más altos Si el riesgo crediticio aumenta más de lo que la FED está relajando, el mercado se desploma.

8. Los diferenciales de crédito aumentaron en 2007 a medida que la FED relajaba las preocupaciones, eran la fuerza dominante en los mercados a pesar de una FED moderada.

9. En septiembre de 2008, Merril Lynch, SilverState y Lehman Brothers quebraron Esto tuvo un impacto significativo en la economía. Los inversores comprendieron rápidamente las implicaciones y los mercados capitularon. Fue un efecto dominó que generó la crisis subprime. Hoy podemos estar en los inicios de una potencial crisis en el mercado americano.

10. Los diferenciales de crédito se dispararon durante este tiempo. Y la tasa de desempleo se disparó cuando la economía entró en una crisis financiera. Creemos que ese factor está próximo a repetirse, si bien hoy el indicador de empleo es el más fuerte en la economía, es cuestión de tiempo para que al empezar la crisis empiecen los despidos masivos por parte de las empresas.

10. Los diferenciales de crédito se dispararon durante este tiempo. Y la tasa de desempleo se disparó cuando la economía entró en una crisis financiera. Creemos que ese factor está próximo a repetirse, si bien hoy el indicador de empleo es el más fuerte en la economía, es cuestión de tiempo para que al empezar la crisis empiecen los despidos masivos por parte de las empresas.

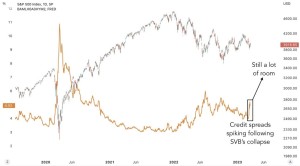

11. Hoy, los diferenciales de crédito han aumentado significativamente después del colapso de SVB. El mercado puede tardar más en evaluar cómo afecta la quiebra a la economía. Y es probable que la crisis bancaria aún no se haya descontado por completo.

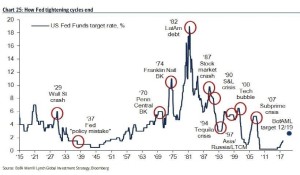

12. A corto plazo, los inversores se muestran optimistas sobre una pausa de la Fed. Pero una pausa puede no ser suficiente para calmar los temores generalizados, especialmente si la economía sigue empeorando. Si se reducen las tasas, creemos que el mercado probablemente caerá, como se ha observado históricamente en la gráfica, cada vez que finalizó las subas de tasas, eso trajo consigo caídas superiores al 30% en la bolsa de valores.

12. A corto plazo, los inversores se muestran optimistas sobre una pausa de la Fed. Pero una pausa puede no ser suficiente para calmar los temores generalizados, especialmente si la economía sigue empeorando. Si se reducen las tasas, creemos que el mercado probablemente caerá, como se ha observado históricamente en la gráfica, cada vez que finalizó las subas de tasas, eso trajo consigo caídas superiores al 30% en la bolsa de valores.

13. Pensamientos del S&P 500: El análogo de declive de abril de 2022 se alinea bien con los niveles clave recientes (encerrados en un círculo). Mínimos de diciembre 3750 – 3850 y mínimos de octubre 3500 – 3600. Miedo extremo + volatilidad = pausa intermedia. Considero esto como un camino potencial para volver a visitar los mínimos de octubre.

13. Pensamientos del S&P 500: El análogo de declive de abril de 2022 se alinea bien con los niveles clave recientes (encerrados en un círculo). Mínimos de diciembre 3750 – 3850 y mínimos de octubre 3500 – 3600. Miedo extremo + volatilidad = pausa intermedia. Considero esto como un camino potencial para volver a visitar los mínimos de octubre.

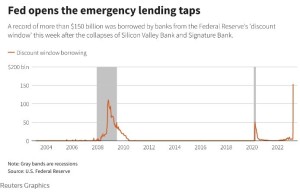

14. Los bancos estadounidenses tomaron prestados más de $150 mil millones de la ventana de descuento de la Reserva Federal la semana pasada, superando el récord anterior durante la crisis financiera de 2008 ($112 mil millones).

15. Recuerde, cada ciclo de ajuste de la Fed termina en un desastre y luego, mucha más relajación de la Fed. Por lo cual toda suba de la tasa de interés, trajo por consecuencia una crisis financiera, ¿será esta crisis financiera la que ocasionó el alza en la tasa de interés?

En conclusión, la teoría nos dice que una disminución de las tasas de interés suele ser el motivo de un rally de las acciones del mercado de valores, sin embargo, esta tesis no es válida el 100% de las veces, esto sucede cuando la Reserva Federal está cambiando de política monetaria contractiva a expansiva, puede ser perjudicial e incluso desastroso para los mercados financieros, porque evidencia la debilidad o fragilidad de la economía, lo cual se traduce en una caída significativa de la bolsa de valores, yendo en contra de la teoría tradicional. La evidencia empírica muestra que la práctica es distinta a la teoría.

Finalmente, creemos que todos estos indicadores suman valor a nuestra tesis general de que nos encontramos dentro de un ciclo bajista en el mercado americano, el cual inicia una potencial crisis financiera con el default del sector bancario, impactando negativamente en otros sectores que profundizarán el crash. Por lo cual, recomendamos a los inversores liquidar sus fondos de inversiones o acciones en la renta variable o fija, aún están a tiempo de no asumir perdidas tan grandes en sus inversiones.

Para quienes deseen mayor asesoramiento respecto a cómo beneficiar sus inversiones en una crisis financiera, puede pedir mayor información al siguiente correo contacto@washingtoncapital.pe

:quality(75)/blogs.gestion.pe/bullabear-by-ruartes-reports/wp-content/uploads/sites/132/2019/10/wash-2.jpg)