Los 6 factores que influyen en los tipos de cambio

Diariamente se intercambian cerca de $ 5 billones de divisas en los mercados financieros, es el mercado más liquido del mundo y es un mercado que funciona continuamente durante 24 horas por día de la semana en todo el mundo, y las transacciones pueden realizarse utilizando diferentes mecanismos, como transacciones al contado, plataformas online, contratos a la vista, swaps de divisas o el uso de otros tipos de opciones.

¿Pero qué impulsa los cambios en este mercado extremadamente líquido y por qué los tipos de cambio entre los países están en constante cambio?

Podemos enumerar 6 factores clave que influyen directamente en las cotizaciones de los tipos de cambio a nivel mundial:

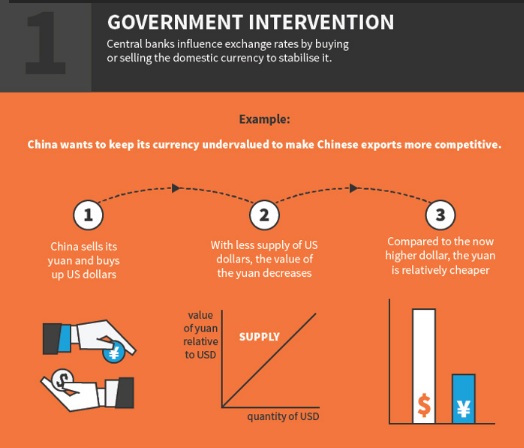

1.Intervenciones del gobierno: El objetivo de los Bancos Centrales al intervenir una divisa controlando su tipo de cambio suele ser el de estabilizar la confianza y evitar una devaluación excesiva de la moneda, aunque también hay casos en los que los Bancos Centrales tienen que actuar frente a una moneda demasiado revalorizada, como pasó en Suiza en 2011.

Para intervenir una divisa el Banco Central necesita comprar o vender divisa extranjera a cambio de su propia divisa. Este procedimiento es lo que influye sobre los tipos de cambio de la divisa. Por ejemplo, si el Sol peruano está muy depreciado, el Banco Central buscará realizar operaciones donde retire soles del mercado, de esta manera habrá menos soles en plaza y esto tendrá un efecto alcista en su valor.

2. Inflación: los países con tasas de inflación consistentemente altas tienden a tener valores monetarios más bajos. Esto se debe a que el valor de compra disminuye en relación con otros países.

3. Tasas de interés: un aumento en las tasas de interés en un país puede ofrecer a los inversores una tasa de rendimiento más alta que en otros países. Un país con tasas de interés altas atrae a inversionistas y capitales extranjeros, como resultado, la moneda puede apreciarse en relación con otros países.

4. Déficit de cuenta corriente: si un país tiene un déficit de cuenta corriente, significa que está gastando más de lo que gana en comercio exterior. Para compensar este déficit, los países pueden tomar prestado capital de otras fuentes externas, esto puede generar una pérdida de confianza en el mercado, lo que a su vez ayudará a depreciar la moneda nacional.

5. Deuda del gobierno: los países con altos montos de deuda son menos atractivos para los inversionistas extranjeros debido a la posibilidad de incumplimiento y las posibles altas tasas de inflación. Esto puede disminuir el valor de la moneda.

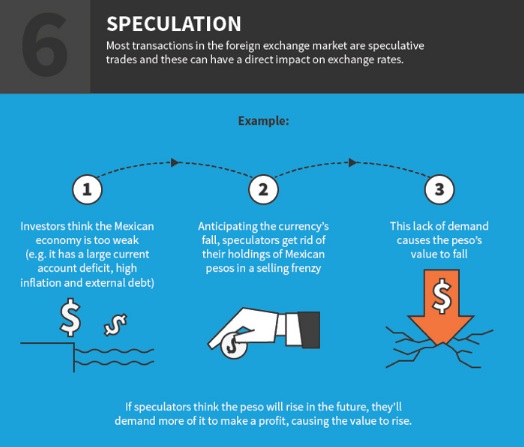

6. La especulación: la mayoría del comercio en los mercados de divisas son operaciones especulativas, lo que significa que el sentimiento del mercado y el impulso pueden desempeñar un papel importante en la actividad del mercado. Incluso si los fundamentos no se alinean, el mercado de una moneda puede seguir subiendo o depreciándose si los operadores y los gobiernos lo perciben de esa manera.

Por otro lado, en el mediano y largo plazo, el tipo de cambio de una moneda frente a otras es un reflejo de las condiciones de la economía de ese país, en comparación con las economías de otros países. Existen modelos que permiten determinar el valor de una moneda, el mas común es “El modelo de paridad del poder adquisitivo”.

Este modelo se basa en la teoría de que los tipos de cambio entre las divisas están en equilibrio cuando su poder adquisitivo es el mismo en cada uno de los dos países. Un aumento en el nivel de precios domésticos de un país supondrá un cambio en su tasa de inflación. Cuando esto sucede, se espera que dicha tasa de inflación sea compensada por un cambio equivalente pero de signo opuesto en el tipo de cambio. De acuerdo con el modelo de paridad del poder adquisitivo, si el valor de una hamburguesa, por ejemplo, es 2 dólares en EEUU y 1 libra esterlina (GBP) en el Reino Unido, el cambio GBP/USD debe ser de 2 dólares por libra (GBP/USD 2,0000).

¿Qué pasa si el tipo de cambio está a GBP / USD 1,5000? En este caso, la libra esterlina se considerará que está infravalorada mientras que el dólar estará sobrevalorado.

Por lo tanto, según este modelo las dos divisas deben converger hacia la relación 2:1, lo que es la diferencia de precio de los mismos productos en ambos países. Esto también significa que cuando la inflación de un país va en aumento, el tipo de cambio deberá depreciarse en relación a otras monedas, con el fin de volver a la paridad.

Les comento que este mes estamos empezando un nuevo “Curso de Trading en mercados financieros” en modo Online, donde enseñamos estrategias y técnicas de trading para el mercado de divisas y bursátil, pueden registrarse en este link para mayor información: http://tutores-fx.com/lp/curso-personalizado-forex-acciones-diego-ruiz-mt/

:quality(75)/blogs.gestion.pe/analizandotusinversiones/wp-content/uploads/sites/73/2017/11/29-Blog-Analizando-tus-inversiones.jpg)