Análisis del efecto del riesgo país en el costo de la deuda soberana

#riesgo país #deuda soberana #tasa cupón #emisión de bonos #inestabilidad política

Autor: Sergio Bravo Orellana

Colaborador académico: Alvina Callupe, Josselyn Castillón y Yajaira Tácunan

El riesgo país tiene un efecto directo sobre el costo de la deuda soberana de los países, pues está asociado a la probabilidad de que en algún horizonte de tiempo un estado soberano incumpla sus obligaciones financieras con los inversionistas, por ello existen diferentes factores que afectan el riesgo país. Uno de ellos es la situación política, la cual influye sobre los flujos de capitales, que en periodos de deterioro del ambiente político, tienden a ser negativos, más aún cuando son percibidos como persistentes repercuten negativamente en la calificación de riesgo soberano.

Al respecto, el objetivo del presente artículo es analizar el efecto del incremento del riesgo país en el costo de la deuda como consecuencia de la elección del actual gobierno y sus primeras decisiones. Para ello se compararán dos bonos globales, uno emitido antes de la elección con otro emitido posteriormente, tomando en consideración que ambos tengan el mismo plazo de maduración.

La deuda soberana es el conjunto de obligaciones financieras materializadas a través de la emisión de valores o bonos en mercados locales o internacionales y también, a través de préstamos directos con organismos multilaterales, gobiernos, entre otros. La emisión de deuda es una de las formas de obtener recursos financieros por parte del sector público.

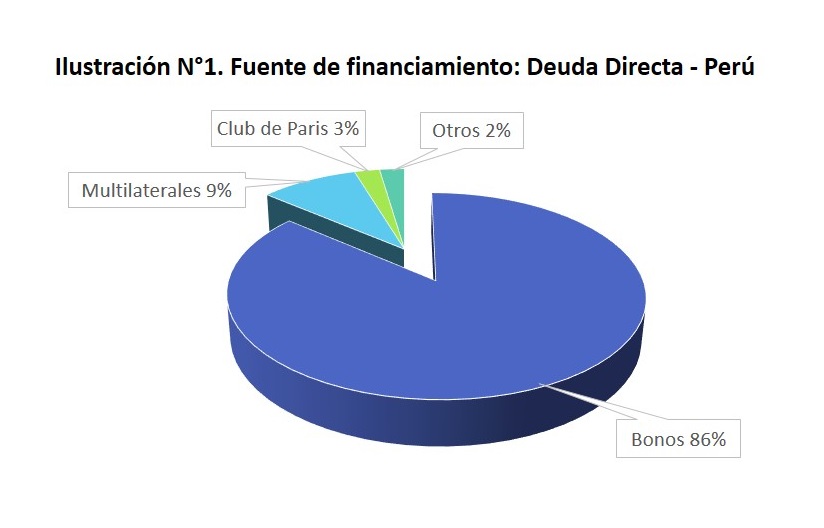

En el caso del Perú, a fines del año 2020, la composición de la deuda se concentraba principalmente en bonos (86,2% del total[1]), un 9% en Multilaterales, un 3% con el Club de Paris y saldo corresponde a créditos con diferentes gobiernos y otras entidades internacionales. Esto muestra una importante evolución, pues si antes se recurría en mayor proporción al mercado financiero institucional (gobiernos, Club de Paris, FMI, Organismos Multilaterales y otras instituciones) paulatinamente se ha desviado la preferencia a los mercados de títulos, por ofrecer mayores ventajas financieras en términos de plazos y costos financieros.

Fuente: MEF – DGTP -DADCE

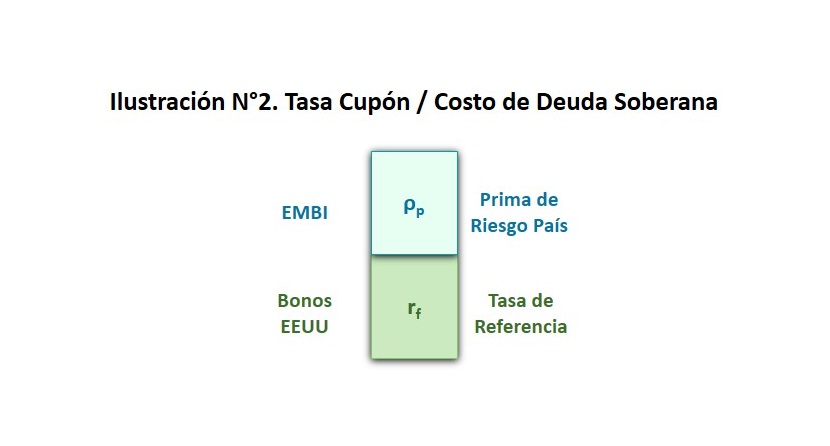

Por otro lado, internacionalmente las tasas de interés de la deuda americana conocidas como T- Bonds son reconocidas como las más estables y con menor volatilidad, por lo que suelen ser consideradas como tasas de referencia para estimar el spread correspondiente a las deudas sobernas de otros países, lo que se reflejará en el EMBI[2], que muestra el diferencial o spread entre las tasas de la deuda estadounidense -la tasa de referencia- y las tasas de deuda soberana de determinado país.

El EMBI es un factor que los inversionistas toman en cuenta al demandar un título de renta fija o variable en un determinado mercado de valores. Si el EMBI es bajo, la retribución que exigirán por la inversión en un bono -u otro instrumento- sobre la tasa de referencia, reflejarán el mismo comportamiento. Por otro lado, si el EMBI empieza a incrementarse, refleja el ajuste de expectativas de rendimiento que están considerando los inversionistas, exigiendo una tasa de interés mayor que compense el riesgo que están asumiendo. Por ello, es importante que los gobiernos implementen políticas públicas y económicas que mantengan la percepción de estabilidad presente y futura, que evite afecte el nivel del riesgo país.

Análisis de un caso práctico:

Entre diciembre del 2020 y octubre del 2021, el Ministerio de Economía y Finanzas emitió diez bonos globales[4], los cuales eran de tipo bullet, es decir, que se paga al tenedor del bono los cupones correspondientes únicamente a los intereses con una frecuencia de pago mayoritariamente semestral; y al vencimiento o fecha de redención se paga los intereses del último periodo más el valor principal.

Los bonos emitidos durante este periodo han tenido una maduración entre 10 y 100 años, observándose un paulatino incremento de las tasas cupón. En la primera emisión de bonos, realizada el 01 de diciembre de 2020, la tasa cupón fue de 1.86%, la segunda emisión del bono de plazo de 40 años, tuvo una tasa cupón de 2,78%. Ambos cupones tuvieron una frecuencia de pago semestral. Por otro lado, la última emisión del bono de plazo de 50 años, tuvo una tasa cupón que alcanzó un máximo de 3,77%.

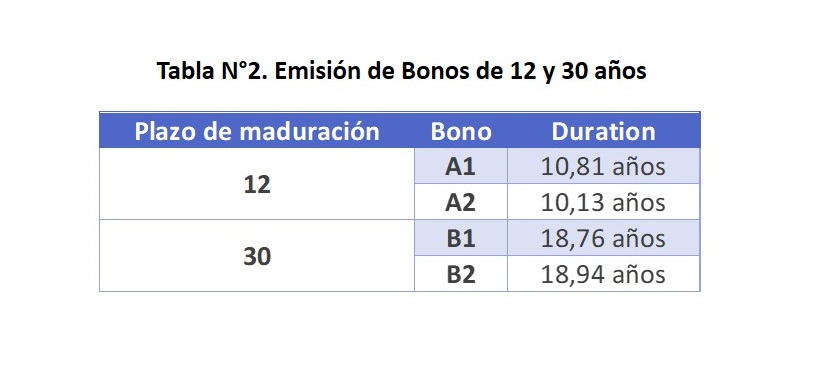

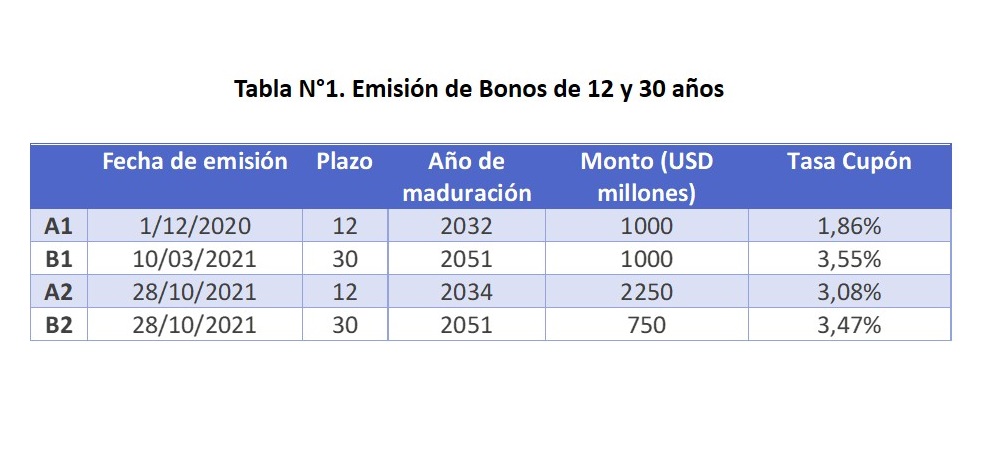

En ese sentido, se analizarán los bonos que resulten comparables en el último año, los cuales se muestran a continuación:

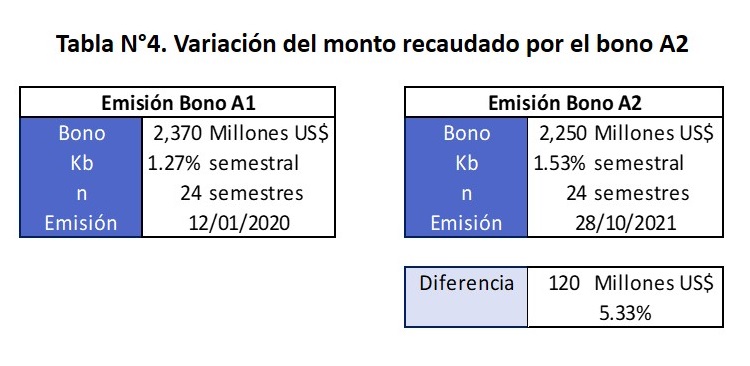

Como se observa en la tabla, se comparan dos emisiones de bonos con maduración de 12 años, el primero (A1) corresponde al 1 de diciembre de 2020 y el segundo (A2) al 28 de octubre de 2021. Asimismo, se comparan los bonos con maduración de 30 años, donde los primeros (B1). han sido emitidos el 10 de marzo de 2021 y los segundos (B2) corresponde a la emisión del 28 de octubre 2021. Como es de esperarse el monto recaudado por la emisión de cada bono y la tasa cupón que corresponde a cada bono ha sido diferente.

Como se observa en la tabla, se comparan dos emisiones de bonos con maduración de 12 años, el primero (A1) corresponde al 1 de diciembre de 2020 y el segundo (A2) al 28 de octubre de 2021. Asimismo, se comparan los bonos con maduración de 30 años, donde los primeros (B1). han sido emitidos el 10 de marzo de 2021 y los segundos (B2) corresponde a la emisión del 28 de octubre 2021. Como es de esperarse el monto recaudado por la emisión de cada bono y la tasa cupón que corresponde a cada bono ha sido diferente.Para tener la seguridad de que los bonos seleccionados son comparables se calcula la duración (duration) de cada uno de ellos. La duración del bono A1 -con maduración de 12 años- es de 10,81 años, similar a la duración del bono A2 que resulta en 10,13 años; resultado que ayuda a concluir que ambos bonos son comparables. En el caso de los bonos con maduración de 30 años la duración del bono B1 es de 18,76 años y del B2 es de 18,94 años; por lo que también se puede concluir que son bonos comparables.

Sin embargo, debido a que la emisión del bono de 30 años se realizó en marzo del 2021, en plena campaña electoral este no será analizado ya que su tasa cupón incluye elementos propios de la incertidumbre generada por las elecciones.

Uniformizando la tasa de referencia

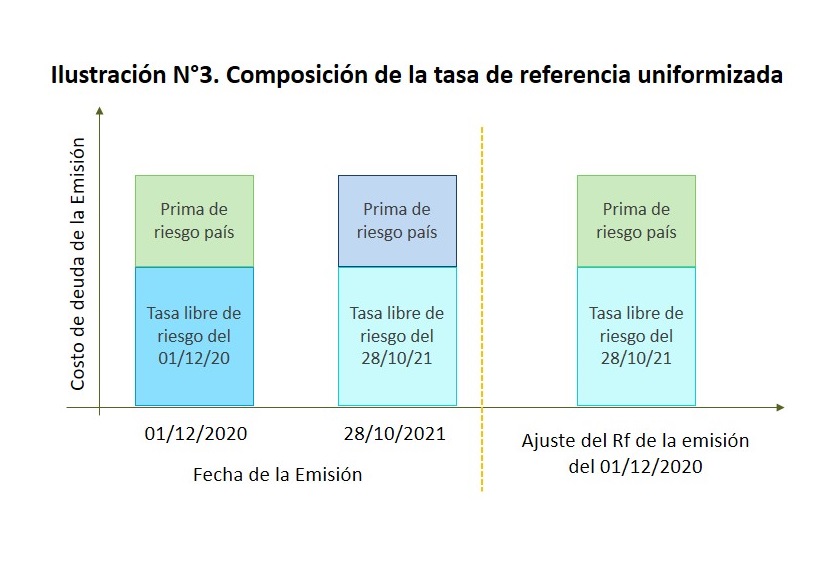

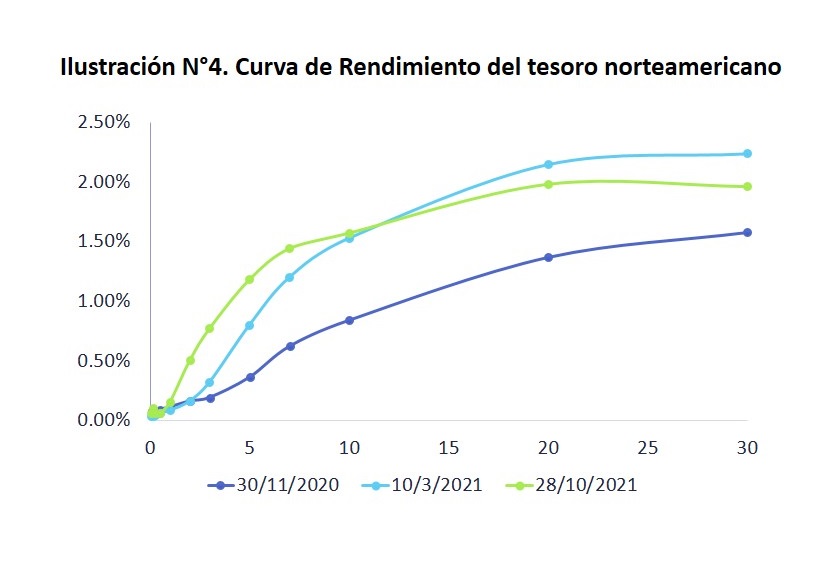

Cuando se realizan varias emisiones a lo largo del tiempo, dependiendo de la coyuntura internacional, las tasas de referencia o tasa libre de riesgo irán variando en cada emisión. Por lo tanto, para realizar una correcta comparación de dos tasas cupón en dos periodos distintos se debe corregir la base. Es decir, si se tiene una tasa cupón con una tasa de referencia en una fecha establecida y esta cambia la siguiente emisión, se debe utilizar una sola tasa de referencia. Esto se puede ver en el gráfico siguiente:

Para uniformizar las tasas de los cupones, es necesario desdoblar cada una de ellas en sus dos componentes: la tasa libre de riesgo o tasa de referencia y la prima por riesgo país. Con esta finalidad se ha utilizado la curva de rendimientos de los instrumentos de deuda del tesoro norteamericano, pues con ella en cada fecha de emisión de los bonos se puede determinar cuál era la tasa de referencia vigente.

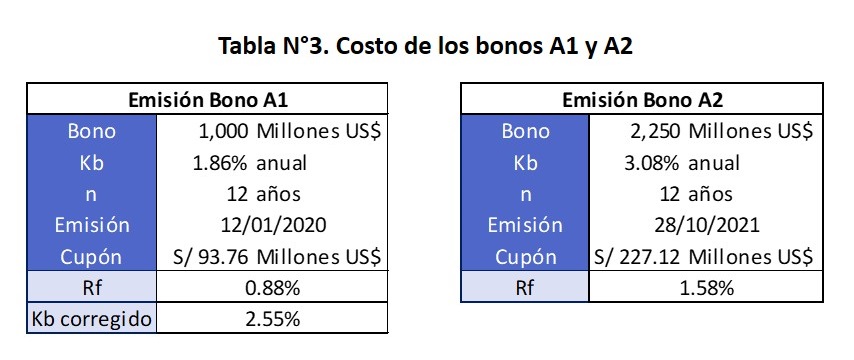

Una vez identificadas las curvas de rendimiento, se selecciona las tasas de los bonos del tesoro estadounidense cuya duración sea cercana al del bono emitido. Posterior a ello, se interpola linealmente entre dichos valores, con el objetivo de identificar las tasas correspondientes a la duración de cada uno de los bonos analizados. Las tasas libres de riesgo o rendimientos de los bonos estadounidenses son los siguientes: los bonos A1 y A2 son 0,88% y 1,58%, respectivamente; en el caso de los bonos B1 y B2 los rendimientos son 2,07% y 1,94%, respectivamente.

Análisis de los sobrecostos financieros en los bonos A1 y A2

Para comprar dos emisiones de bonos realizadas en periodos distintos se debe uniformizar la tasa libre de riesgo base, de modo que ambos reflejen la misma base y se diferencien por la prima de riesgo país que corresponde a cada uno.

La corrección de la tasa libre de riesgo se realiza al bono emitido en diciembre 2020 (A1) -al más antiguo-, reemplazando la tasa libre de riesgo de la tasa de interés de esa emisión por la tasa libre de riesgo del 28/10/2021, del Bono A2. Así el valor original era una tasa de interés (Kb) de 1.86% con una tasa libre de riesgo de 0.88%, resultando en una prima de riesgo país de 0.98%. La tasa de interés corregida (Kb corregida) sería la prima de riesgo país calculada más la tasa libre de riesgo que corresponde a la emisión de octubre (rf=1,58%), resultando en 2,55%. Es decir, si la emisión del bono A1 se hubiera realizado en octubre 2021, manteniendo el nivel de riesgo país del 2020, el costo del bono sería de 2,55%. A partir de ello, se observa que el costo de la deuda del 28/10/2021 (Kb=3.08%) es 0.53% más caro que el que corresponde al de 12/01/2020, reflejando el incremento del riesgo país entre ambas fechas.

Cómo puede observar en la ilustración siguiente, la comparación del bono de diciembre del 2020 no se puede comparar directamente con el de octubre de 2021, pues tienen bases distintas, tasas libres de riesgo distintas. Al tener en ambas la tasa libre de riesgo de octubre (1.59%), entonces tenemos tasas comparables la de la emisión de diciembre corregida (2.55%) y la de octubre (3.08%), una diferencia de 0.53% que refleja el incremento del riesgo país.

Cómo puede observar en la ilustración siguiente, la comparación del bono de diciembre del 2020 no se puede comparar directamente con el de octubre de 2021, pues tienen bases distintas, tasas libres de riesgo distintas. Al tener en ambas la tasa libre de riesgo de octubre (1.59%), entonces tenemos tasas comparables la de la emisión de diciembre corregida (2.55%) y la de octubre (3.08%), una diferencia de 0.53% que refleja el incremento del riesgo país.

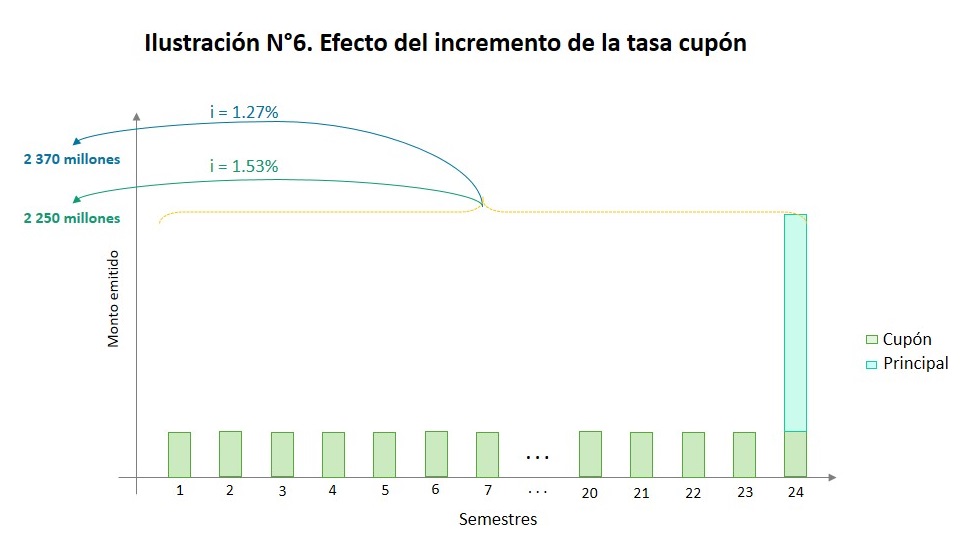

El efecto del encarecimiento de la deuda se puede mide considerando que se está pagando un monto del cupón más caro del que se debería pagarse, a una tasa de 3.08% en vez de 2.55%. Alternativamente, se podría ver que, al mismo nivel de servicio de la deuda, el monto que hubiese recibido el Tesoro Público podría ser mayor si la tasa de interés fuese menor.

Debido a que los bonos globales son de tipo bullet, se analizará el efecto sobre el valor de la emisión de los bonos bajo el siguiente procedimiento: (i) se programa el flujo de los cupones y el valor de redención del bono que correspondería a la tasa de interés de octubre (3.08%); (ii) el flujo anterior se actualiza a la tasa de interés que correspondería al costo de la deuda anterior sin el incremento del riesgo país (2.55%); (iii) la diferencia entre el valor presente de los flujos actualizados y el valor nominal de la deuda de octubre del 2021, reflejarán el costo adicional de la deuda por el efecto del incremento de riesgo país.

El monto de la deuda a 28/10/2021 (con tasa de 3.08% anual o 1.53% semestral) es de US$ 2,250 millones y del valor actualizado del servicio de la deuda a la tasa de12/01/2020 corregida (2.55% anual o 1.27% semestral), es de US$ 2,370 millones, reflejando una diferencia de US$120 millones de sobrecosto financiero, o expresado de otro modo, se pudo tener US$ 120 millones adicionales por la emisión de la deuda si no se hubiese incrementado el riesgo país en 0.53%.

Cómo se puede observar la elevación de la prima por riesgo país tiene como consecuencia un costo financiero de US$ 120 millones que equivale a 5,33% de lo recaudado, se podría haber tenido un mayor ingreso por esa emisión.

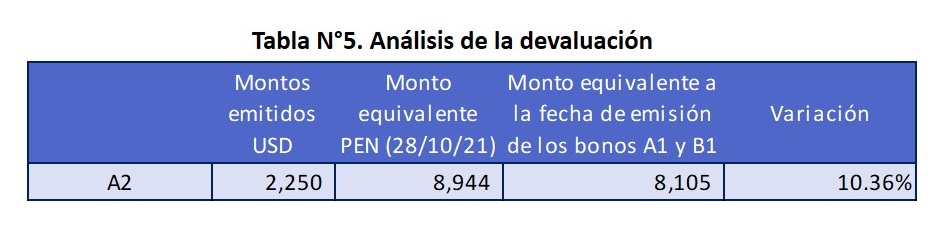

El efecto de la devaluación

En el periodo considerado hubo una devaluación y ese efecto encareció aún más la emisión. Para incluir en este análisis el efecto de la devaluación por el incremento del tipo de cambio se debe convertir el monto emitido a su equivalente en soles por el tipo de cambio correspondiente a la fecha de emisión. En este caso, el tipo de cambio al 28 de octubre era de 3.975 y al tipo de cambio de la anterior (01 de diciembre del 2020) era de 3.60 sol/dólar. El valor del sol se redujo en 10,36%. Esto significa que se dejará de recaudar 5.33% por el incremento del riesgo país y se tendrá que pagar en términos de soles un 10.36% por el efecto de la devaluación.

:quality(75)/blogs.gestion.pe/inversioneinfraestructura/wp-content/uploads/sites/127/2019/08/sergio.jpg)