LAS VENTAJAS FISCALES DE LAS APPs (PARTE I)

#VentajasFiscalesAPPs

Autor: Sergio Bravo Orellana

En el desarrollo de los países, con avances y retrocesos, se observa una transición en la administración de la infraestructura y servicios públicos, de un esquema de inversión y operación administrada por el sector público, a uno operado por el sector privado. En este contexto, las Asociaciones Público Privadas (APPs) reforman la organización del Estado debido a que, mediante este mecanismo el gobierno, se puede concentrar en la dirección, regulación y control; y el sector privado se encarga de la administración y operación de los servicios públicos. Es así que, una de las ventajas de las APPs es que ayudan al gobierno a generar espacios fiscales para que los limitados recursos públicos puedan ser utilizados en inversiones distintas, más sociales y urgentes.

Las APPs pueden ser autofinanciadas o cofinanciadas. En esta entrega (Parte I) se presentan los beneficios fiscales de realizar APPs autofinanciadas, que son aquellas que no necesitan aportes o recursos públicos para el financiamiento de sus inversiones y sostenibilidad.

Se tomará como ejemplo un modelo similar a la Red Vial N°6, que comprende la construcción de un conjunto de tramos de carretera y su operación. Cabe mencionar que los ingresos del concesionario se darán, en el modelo a analizar, luego del cobro de peajes en puntos autorizados.

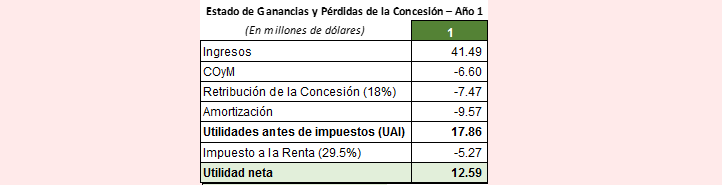

Para desarrollar el MODELO ECONÓMICO, el Estado de Resultados de la Concesión que considera los ingresos (sin IGV), los costos y gastos, por efectos de simplificación, el modelo no incorpora la Deuda, de hacerlo las conclusiones no cambiarían significativamente.

Los ingresos esperados son el producto de la demanda anual por la tarifa por eje (constante durante los años de operación); es decir, mientras más vehículos pasen por los peajes autorizados, mayores serán los ingresos de la Concesionaria. Asumiendo que la demanda crece a una tasa anual constante del 3%, la demanda de un determinado año será igual a la demanda del año anterior multiplicado por el factor de crecimiento.

D2= D1* (1+g)

D2= 25.06 * (1+3%)

D2= 25.81 MM/Ejes (año)

Es importante distinguir el ingreso de la concesionaria (valor de venta) del ingreso que incluye el Impuesto General a las Ventas (IGV). Cuando el Estado cobra un peaje, es una operación no afecta y, por lo tanto, no tiene IGV; en cambio, cuando la operación se traslada a un Concesionario, este debe cobrar un peaje afecto a IGV, originando así un flujo de ingresos fiscales que se harán efectivos una vez que el concesionario recupere el crédito fiscal por las inversiones efectuadas[1]— para el Estado de Resultados, se consideran los ingresos no afectos al IGV, posteriormente, este será incluido para la construcción del Flujo de Fondos de la concesión—.

Por otro lado, los costos y gastos más importantes de la concesión están agrupados bajo el concepto del COyM por un monto igual de $6.6 millones por año. Otro de los costos relevantes es la recuperación de la inversión en cada ejercicio (amortización de la inversión) que asciende a $9.57 millones al año. Para estos efectos se toma la inversión sin IGV. La retribución es un porcentaje fijo de 18% sobre los ingresos del proyecto. Finalmente, considerando una tasa de impuestos a la renta de 29.5% se culmina con la elaboración del Estado de Ganancias y Pérdidas para el primer año de operación.

De similar modo considerando los supuestos del modelo se puede construir el Estados de Ganancias y Pérdidas para los siguientes 22 años y se observará que el Concesionario obtiene utilidades que comparte con el Estado, siendo un flujo que lo favorecerá a lo largo de la concesión.

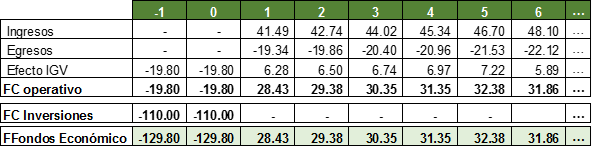

Para construir el Flujo de Fondos Económico- donde se evalúa el proyecto- es importante considerar: i) el IGV pagado por la Concesionaria en el periodo pre-operativo (18% sobre la inversión total de $220 millones realizados durante dos periodos suponiendo montos iguales cada año) que constituye un crédito fiscal que va descontado de los pagos futuros de IGV que deberá realizar en la etapa operativa, ii) el IGV cobrado a los usuarios de servicio (18% del ingreso) y iii) el IGV pagado por la Concesionaria a sus proveedores (suponiendo que se contrata la operación a una empresa especializada, por eso se asume el IGV sobre el total del COyM). Con estos montos se calcula iv) el IGV neto a pagar al Estado. Para simplificar, el modelo asume que los pagos se realizan dentro del año y no hay desplazamientos en los pagos que afecte el flujo de caja de la Concesionaria.

En la etapa de inversión, la Concesionaria tiene un crédito fiscal por IGV que al finalizar esta etapa es de $39.6 millones; luego, en la etapa operativa la Concesionaria realiza retenciones de los ingresos que recibe (IGV por ingresos) que al restarle el IGV pagado por las adquisiciones (IGV por costos) encuentra el IGV que debe trasladar al fisco; aunque si tiene un crédito acumulado de IGV, primero irá consumiendo este monto -que disminuirá en el tiempo- y luego de agotado el crédito empezará a pagar al fisco. A este procedimiento, se le denomina Movimiento del IGV de la Concesión.

El Flujo de Caja Operativo del proyecto (FDC) no considera la amortización aunque sí el efecto neto del movimiento del IGV[2], luego se une el FDC y el Flujo de Inversiones para construir el Flujo de Fondos Económico que considera el periodo pre-operativo y el periodo operativo del proyecto, es decir los 25 años. Con una tasa de descuento de 10%, el VAN del proyecto asciende a $6.36 millones con una TIRE de 10.31%. Estos resultados significan que el Concesionario tiene la expectativa de recuperar la inversión de $220 millones más el IGV, una inversión de $259.60 millones.

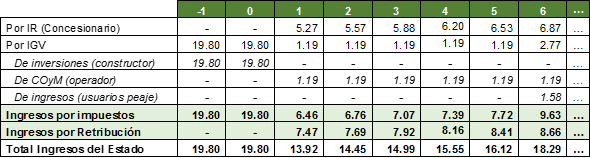

Para analizar LOS BENEFICIOS DE LA RECAUDACIÓN FISCAL DE UNA APP se debe extraer del modelo los ingresos que recibe el Estado: los ingresos por impuestos y los ingresos por retribuciones a las que está sujeta la concesión. Tal vez, algo que no es evidente, es que los ingresos del Estado son tan altos como los Flujos de Fondos Económicos de la concesión.

El beneficio fiscal resultado del Estado por recaudación de impuestos proviene de dos fuentes principales: a) ingresos por IGV: el 18% de las inversiones en los dos periodos y el 18% de los ingresos de la Concesión (una parte pagado por los proveedores del operador y la otra parte pagada directamente por el Concesionario cuando agote el crédito fiscal por inversiones, en el caso a partir del año 6 de operación)[3] y b) ingresos por IR, que son los montos calculados en el Estado de Ganancias y pérdidas.

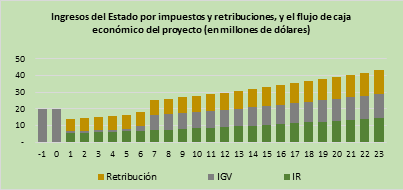

Para el caso de los Ingresos del Estado por retribuciones, este representa un porcentaje fijo de 18% de los ingresos, los cuales se incrementan anualmente a una tasa del 3%. El valor actual de los flujos de ingresos del Estado por impuestos y por retribuciones, considerando una tasa de descuento del 10%, es de $226.03 millones monto algo superior al valor actual de la inversión inicial $220 millones en dos periodos -que equivale a un valor Actual de $210 millones- que realiza la Concesionaria y que va directamente a la Obra.

En el gráfico, se observa que los dos primeros años hay un fuerte impacto de recaudación del IGV que hace que el Estado tenga a valor actual más recursos recaudados que el valor de la obra en la concesión.

Además del efecto fiscal de la APP, que genera ingresos para el Estado, este también recibe un BENEFICIO POR INFRAESTRUCTURA pública sin haber comprometido recursos y que se mantendrá cumpliendo índices de servicio pactados en el contrato y durante toda la vigencia del mismo. Esto no se logra con una Obra Pública, que por lo general a los 5 años tiene índices de servicio que significarían tener que hacer una importante rehabilitación. En el caso de la concesión se acuerda actividades de mantenimiento periódico[4] y rutinario que permite que la vía mantenga su calidad durante el periodo de concesión. Es decir, la infraestructura seguirá operativa hasta el final del contrato cuando pase a manos del Estado y si la exigencia es mantener los índices de servicio, al finalizar el periodo de concesión se tiene una inversión que está en condiciones óptimas para dar continuidad al servicio.

En conclusión, dos son los beneficios fiscales principales que recibe el Estado producto de una APP autofinanciada: (1) ingresos derivados de impuestos y contribuciones, y (2) un activo en óptimas condiciones para brindar servicios de infraestructura pública durante y después de la vigencia del contrato de concesión. En una próxima entrega, se analizará el Impacto Fiscal en APPs cofinanciadas.

Conozca más en la entrega ” Las Ventajas Fiscales de las APPs Autofinanciadas”

[1] El movimiento del IGV se desarrolla en la Tabla 5.

[2] Efecto IGV= IGV por ingresos- IGV por costos- IGV por inversiones-Pago al Fisco

[3] Es necesario notar que el Estado percibe ingresos por IGV de la inversión cuando el proyecto se desarrolla por Obra pública, pero paga ese IGV con recursos públicos. Por lo tanto el efecto es neutro desde el punto de vista fiscal, como cuando se realiza por APP. Asimismo, si bien los ingresos a favor del Estado por IGV no es inmediato, para efectos de simplificar el modelo, se registrará como flujo en el momento en el que ocurre la transacción con independencia de la fecha de su pago.

[4] El mantenimiento periódico se utiliza para renovar la parte de la infraestructura que tiene una vida útil menor a la duración del contrato.

:quality(75)/blogs.gestion.pe/inversioneinfraestructura/wp-content/uploads/sites/127/2019/08/sergio.jpg)