Hiperfortunas y superricos: ¿por qué tiene sentido un impuesto al patrimonio?

El MEF presentó la semana pasada el Marco Macroeconómico Multianual (MMM) 2022-2025. Fue aprobado en sesión del Consejo de Ministros del gobierno actual; pero naturalmente aún incorpora, por el poco tiempo transcurrido, la visión general e inercias institucionales del propio ministerio. Nos interesa en esta ocasión comentar los contenidos del documento en lo relativo a la política tributaria; realizar un contraste con las propuestas de la CEPAL; asimismo, mostrar el análisis y recomendaciones de R. López y G. Sturla (2020) sobre los impuestos al patrimonio (riqueza) cuyo título corresponde al que hemos establecido para esta nota.

En ese artículo se propone un modelo para estimar la riqueza de los grupos más ricos de la sociedad y diseñar un sistema eficiente de impuesto patrimonial. Se revisa la experiencia internacional comparada y se presenta una discusión analítica de los efectos del impuesto patrimonial, examinando las principales críticas que han recibido por parte de economistas ortodoxos. Asimismo, se plantea un sistema impositivo que corrige los problemas que se han presentado en la implantación de este tipo de tributos en otros países.

Utilidad

Toda esta discusión es útil para dar contenido a la imprescindible reingeniería del sistema tributario en el marco de una estrategia de recuperación transformadora en el Perú. Si antes de la pandemia el rezago en nuestra presión tributaria respecto del promedio de América Latina (AL) era de poco más de 6 puntos porcentuales del PBI (US$ 12,000 millones anuales), ahora las urgencias sanitarias, económicas y sociales exigen el financiamiento de un mayor gasto público. Ni que hablar de los mayores requerimientos futuros ante el cambio tecnológico cuyo balance neto sería reducir los niveles de ocupación y el empleo decente, y que implicarían grandes retos al Estado.

No se revisará aquí, como lo hemos hecho anteriormente, los espacios de mejora que surgen de comparar nuestro sistema tributario con el promedio de AL y de los miembros de la OCDE. Tampoco las oportunidades que surgen al analizar la evolución de las contribuciones sectoriales de impuestos y a partir de la eliminación de incentivos y devoluciones de impuestos como los que se aplican a las actividades extractivas, entre otros.

Lineamientos MMM

En los lineamientos de política tributaria del MMM se señala que la política tributaria para el mediano plazo debe procurar la recuperación de los ingresos tributarios a niveles previos a la pandemia y una senda de crecimiento sostenido de la presión tributaria, a través de la reducción del incumplimiento tributario, es decir, de los mecanismos que permiten la evasión y elusión de impuestos.

Además, en relación con la renta minera, se anota que se tomarán medidas para optimizar la recaudación del erario nacional teniendo en cuenta el contexto internacional de alza de precios de los minerales, resguardando la competitividad del sector. Se sebe anotar que en el MMM parecerían confiar mucho en la mejora de los precios internacionales de nuestras materias primas para el mediano plazo, olvidándose que al parecer seria de corto plazo de acuerdo con las previsiones del Banco Mundial (2021).

En el MMM se señala que se continuará con la política de racionalización de los tratamientos tributarios preferenciales. Asimismo, se continuará promoviendo el fortalecimiento de la administración tributaria (incluyendo el Tribunal Fiscal). Asimismo, no se promoverán beneficios tributarios que promueven el consumo de bienes y servicios que son dañinos para la salud y/o el medio ambiente.

Renta e IGV

En cuanto al Impuesto a la Renta se está evaluando una propuesta de régimen simplificado para empresas de menor tamaño. También se tomarán en cuenta los estándares internacionales y las recomendaciones de la OCDE. Asimismo, por medio del intercambio de información se continuará y fortalecerá la lucha contra la evasión y elusión fiscal por parte de las empresas multinacionales y las personas de elevados ingresos.

Por el lado del Impuesto General a las Ventas se continuará con la revisión de la legislación nacional. En lo concerniente a la tributación municipal, se buscará que los objetivos de la política tributaria subnacional puedan estar alineados a los objetivos generales de política tributaria nacional, a fin de que los impuestos municipales contribuyan con la progresividad del sistema.

Asimismo, se perfeccionará la normativa tributaria a fin de implementar el marco jurídico y los mecanismos que garanticen una adecuada y eficaz tributación de los modelos de negocios basados en la economía digital, teniendo en consideración las recomendaciones y las mejores prácticas internacionales que resulten aplicables en el contexto nacional.

CEPAL y Dosi

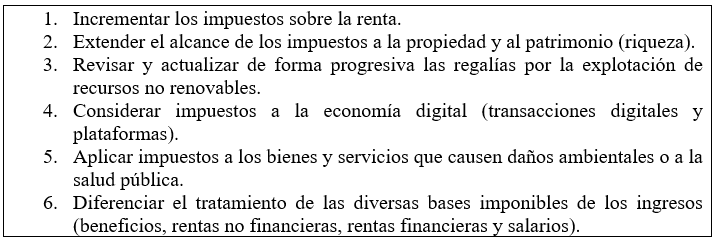

La comparación de las propuestas del MMM con los planteamientos de la CEPAL y Dosi del cuadro 1 resultan interesantes. En el Perú no se proponen tributos a bienes y servicios que causen daños ambientales o a la salud pública; tampoco incrementar impuestos sobre la renta y menos extender el alcance de los impuestos a la propiedad y al patrimonio (riqueza) más allá de las peligrosas insinuaciones a propósito de los prediales que podrían afectar a los sectores medios de la sociedad.

Por otra parte, desafortunadamente la mejora de la recaudación a partir del sector minero se realizaría pensando solo en los mejores precios internacionales (que son temporales), cuando debe ser de manera integral revisando todo el sistema actual; por ejemplo, retornando al sistema de regalías con base a las ventas o producción bruta de las empresas extractivas. También hay que revisar los sistemas impositivos aplicables a las diferentes fuentes de ingreso. Se deben evaluar todas las opciones posibles.

Cuadro 1. Propuestas tributarias sugeridas por la CEPAL y Dosi

Fuente: elaboración propia con base a la CEPAL (2021) y Dosi (2020).

Fuente: elaboración propia con base a la CEPAL (2021) y Dosi (2020).

Preguntas básicas

López y Sturla (2020) plantean tres interrogantes por las cuales en muchos países se ha propuesto la implantación de un impuesto al patrimonio de las grandes fortunas que permita aliviar la gran carga que supone financiar los efectos económicos de esta crisis para el resto de la población: ¿Quiénes han sufrido el impacto de esta crisis? ¿Quiénes han financiado los enormes costos económicos de esta crisis? ¿Quiénes no han sufrido los embates de esta crisis y tampoco han contribuido al financiamiento de sus costos?

Si los superricos no contribuyen a financiar esta gran crisis, la percepción generalizada de injusticia se va a acrecentar aún más en los países de la región. Esto podría llevar a una creciente inestabilidad social y política que, a su vez, podría generar aún más sufrimiento para la población y una mayor profundización de la crisis económica en el mediano plazo.

Ámbito de aplicación

López y Sturla señalan que los impuestos al patrimonio han existido por mucho tiempo en prácticamente todos los países del mundo. Los impuestos patrimoniales tradicionales, que incluyen impuestos a la propiedad física (casas, tierra y demás), impuestos a la herencia y otros existen en casi todos los países y, en algunos de ellos constituyen una proporción significativa de la recaudación tributaria.

Existe otra categoría de impuestos al patrimonio, que aquí se denomina impuestos patrimoniales no tradicionales, que gravan patrimonios financieros y otras formas de riqueza, incluidos patrimonios bursátiles, entre otros. Los impuestos patrimoniales no tradicionales son menos frecuentes, actualmente se aplican en un número limitado de países y han sido objeto de críticas por parte de economistas ortodoxos. Los impuestos patrimoniales globales corresponden a la suma de los tradicionales y los no tradicionales.

Actualmente ocho países de la OCDE y de América Latina aplican impuestos patrimoniales no tradicionales de diversa magnitud: España, Noruega, Suiza, Luxemburgo, Bélgica, Colombia, Uruguay y Argentina. En Luxemburgo, estos generan el 9% de la recaudación total y 3% como promedio para el conjunto de países. Cuando se trata de los impuestos patrimoniales globales la lista es encabezada por Francia con 3.9% del PBI, 3.3% Bélgica, 2.9% Luxemburgo, 2.7% Argentina y 2.5% del PBI en Italia.

Respuestas a críticas

Una parte muy importante de las grandes fortunas se acumula en activos de uso personal, como mansiones, tierras, yates, aviones, helicópteros y paraísos fiscales, que constituyen consumo conspicuo o ahorros en gran parte improductivos para el resto de la sociedad. Por lo tanto, los impuestos patrimoniales desincentivarán el superconsumo o los ahorros en paraísos fiscales, más que los ahorros que puedan generar beneficios para la mayoría de la sociedad. No existe estudio empírico que haya demostrado que estos impuestos afectan los ahorros.

Tampoco gravan la rentabilidad de las empresas. En la medida en que la rentabilidad de la inversión en estas empresas se mantenga, la inversión en ellas no tiene por qué verse afectada, aun cuando las personas gravadas por el impuesto patrimonial no tradicional vean reducidos los incentivos para invertir. Solo afectaría a un grupo minúsculo de accionistas; asimismo, se van a tener incentivos para invertir en proyectos rentables y evitar que otros accionistas menores ganen espacio en las empresas.

Tampoco se ha demostrado que se ha recaudado por estos impuestos menos de lo que se esperaba. Eso sí hay que evitar afectar a las clases medias, establecer un sistema de gran complejidad e incluir la riqueza a nivel global.

Funciones

Según los autores una importante función del impuesto patrimonial no tradicional respecto de los impuestos a las rentas económicas es recuperar para la sociedad las que se ha apropiado un pequeño grupo de superricos a lo largo de muchos años en los que esas rentas no fueron gravadas. Una parte significativa de las grandes fortunas ha sido acumulada sobre la base de rentas de todo tipo, incluidos monopolios, oligopolios, el uso de información privilegiada y rentas por recursos naturales que les fueron otorgados gratuitamente.

Dicha transferencia ha sido a costa de los consumidores que han debido pagar precios monopólicos, proveedores de grandes empresas que han recibido precios monopsónicos, inversionistas pequeños y medianos que han sido explotados por el uso de información privilegiada por parte de un pequeño número de especuladores, y los ciudadanos, verdaderos dueños de los recursos naturales y el medio ambiente, que han sido privados de recibir su justo pago por el uso y abuso de estos recursos por parte de los superricos.

Externalidades positivas

Los autores señalan que independientemente de la magnitud de la recaudación, los impuestos al patrimonio generan incentivos económicos y tributarios de gran relevancia. En primer lugar, el impuesto a la riqueza tendría un impacto relativo mayor sobre la riqueza improductiva, lo que incentivaría a sus propietarios a desplegar sus activos productivamente en busca de un mayor rendimiento.

Asimismo, que los impuestos debidamente focalizados promueven el aumento del ahorro del resto de la población (como resultado del descenso de la desigualdad) y que el gobierno podría compensar cualquier reducción en el acervo de capital.

En términos de efectos sobre la innovación, indican que la mayor parte de esta la producen personas jóvenes y no ricas, que no se verían afectadas por un impuesto a la riqueza de alta exención. Además, sostienen que las empresas establecidas gastan recursos para proteger sus posiciones dominantes en el mercado, lo que reduce la innovación. Como resultado, un impuesto al patrimonio que solo recauda impuestos de los dueños de empresas ya establecidos podría aumentar la competencia y, por lo tanto, la innovación. Finalmente, se generan sinergias con la recaudación del impuesto a la renta.

:quality(75)/blogs.gestion.pe/herejias-economicas/wp-content/uploads/sites/128/2019/08/herejias-economicas.jpg)