Elementos para una reingeniería tributaria en el Perú

La semana pasada el MEF presentó el Marco Macroeoconómico Multianual 2021-2024 (MMM). Hay muchos elementos por comentar. Ahora nos vamos a referir a la política tributaria. Desafortunadamente, la titular del sector anunció que no habrá ajuste alguno al alza ni un nuevo tributo aplicable a los estratos de mayores ingresos del país. La iniciativa de un impuesto al patrimonio o a la riqueza neta que se vislumbró en el gabinete liderado por Vicente Zevallos ya es historia.

Nuestras autoridades se olvidan que precisamente el surgimiento de impuestos a las herencias, una mayor progresividad en el impuesto a la renta, los impuestos al patrimonio y a la riqueza se establecieron en los momentos críticos de las historias de las economías desarrolladas. En un artículo previo reseñamos a Piketty (2019) quién nos recordó que estos se elevaron o establecieron a finales de la Primera Guerra Mundial, en la gran depresión de los años treinta del siglo XX e inmediatamente después de la Segunda Guerra Mundial. En la edad de oro del capitalismo convivieron niveles record de la inversión privada, las mayores tasas de crecimiento del PBI con las tasas más elevadas de impuestos a la renta y a las herencias de los últimos dos siglos.

Populismo tributario

En el último MMM se reconoce que la presión tributaria peruana está por debajo de los estándares de América Latina y de la OCDE: 16.9% (2019) respecto de 23.2% del promedio regional y 34.3% de los países miembros de la OCDE. Se recauda aquí US$ 13,000 millones anuales menos que el promedio de América Latina; sin contar con una mayor brecha futura producida por la mayor caída relativa del Perú respecto de todos nuestros vecinos.

Las autoridades peruanas se confían ilusamente a que la recuperación y mejora de los ingresos fiscales se producirá por el rebote del PBI en 2021 y 2022, que estaría por verse. Asimismo, por las mejoras en la administración tributaria especialmente en la masificación de comprobantes de pago electrónicos, la aplicación de las normas antielusivas y las acciones de mayor transparencia internacional.

Sin proponer medidas concretas el MEF señala que aún existen diversas fuentes que podrían incrementar la recaudación fiscal tales como continuar con la racionalización de exoneraciones tributarias y aumentar los impuestos municipales (prediales) que sin embargo afectarían a los sectores medios de la sociedad, no a los más ricos. A estas podrían sumarse medidas que regulen el pago del IGV a las empresas que brindan servicios a través de plataformas digitales; diversificar la base tributaria a través del perfeccionamiento de los regímenes tributarios y la formalización de las micro y pequeñas empresas, mediante el otorgamiento de incentivos a la declaración de trabajadores; la exigencia del uso de comprobantes de pago para sustentar sus gastos; y la reducción de los costos de cumplimiento tributario. Todo un conjunto de iniciativas que no recaudan más de los que tienen más recursos, afectando las posibilidades gasto a favor de toda la sociedad. Se prefiere unas finanzas públicas desequilibradas que gravar a quien corresponde. ¿No es esto populismo tributario?

Aportación empresarial decreciente

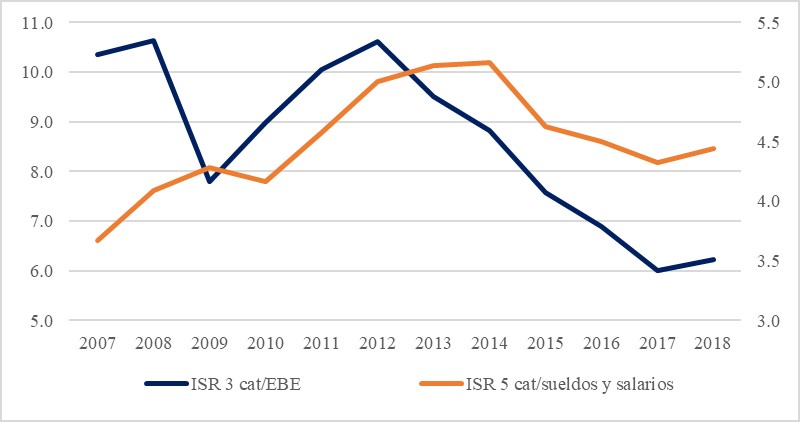

La recaudación tributaria por el impuesto a la renta a las actividades empresariales de personas naturales y jurídicas (tercera categoría) es cada vez menor en el tiempo. En el gráfico 1 se ilustra el cociente de la recaudación total respecto del total de las ganancias de la economía (excedente bruto de explotación) entre 2007 y 2018. Antes pagaban el 10.4% de sus ganancias, con un valor máximo de 10.6% en 2012 y ahora contribuyen con solo el 6.2% en 2018. En 2017 se tuvo un valor mínimo de 6%. Por otra parte, la recaudación del impuesto a la renta a trabajadores dependientes (quinta categoría) ha sido menor que la relativa a las actividades empresariales, pero muestra una ligera tendencia creciente desde un valor equivalente al 3.7% del total de sueldos y salarios pagados en la economía en 2007 hasta 4.4% en 2018. Los asalariados tienden a contribuir más a la recaudación tributaria. ¿Es esto equitativo?

Gráfico 1. Recaudación ISR tercera y quinta respecto de ganancias y salarios (%)

Fuente: elaboración de Martin Astocondor con INEI (2019) y SUNAT (2020).

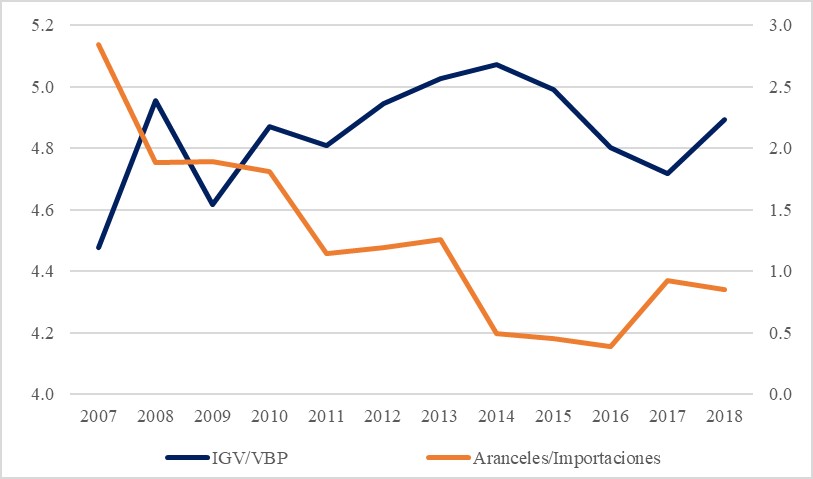

En el gráfico 2 se muestra como la recaudación por el IGV se mantiene, aunque fluctuando cercana al 5% de la producción bruta o valor bruto de la producción (VBP) con una mayor aportación relativa en 2014 y menor en el 2009. En 2018 fue equivalente al 4.9% de la producción total. Un mecanismo alternativo a la tasa IGV del 18% consistiría en aplicar una tasa general entre el 5% o el 6% sin posibilidad de deducción alguna facilitando la recaudación y fiscalización.

En el mismo gráfico se observa como en razón a la apertura comercial total y los TLC la recaudación por aranceles es cada vez menor en el tiempo. De 2.8% del valor de las importaciones en 2007 ha pasado a 0.8% en 2018. En una anterior oportunidad hemos comentado que nuestros aranceles netos son menores a los que aplica Chile, Colombia, EE.UU., México y China, entre otros; sin considerar los perjuicios que se pueden generar en la producción nacional si estas tasas se acompañan de una apreciación de la moneda nacional.

Gráfico 2. Recaudación IGV y Aranceles respecto producción bruta e importaciones (%)

Fuente: elaboración de Martin Astocondor con INEI (2019) y SUNAT (2020).

Contribución sectorial diferenciada

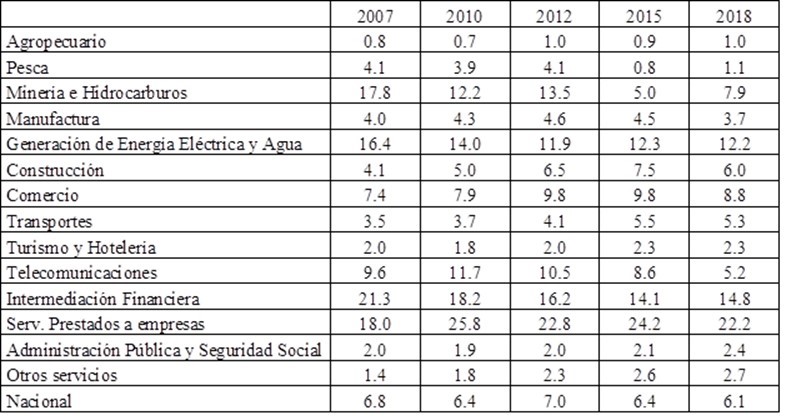

En el cuadro 1 se aprovecha la información de la recaudación por tributos internos clasificada sectorialmente por la SUNAT en actividades económicas, según la Clasificación Industrial Internacional Uniforme. Al mismo tiempo estos resultados se expresan respecto del valor de la producción bruta sectorial calculada por el INEI. Estos resultados son útiles para determinar cuáles son las actividades económicas que contribuyen más o menos a los ingresos públicos. Hay sorpresas interesantes.

Un primer elemento a destacar entre 2007 y 2018 es la tendencia decreciente de la tributación en el total nacional. De un 7.7% se pasó a 7.3% de la producción bruta, con un pico máximo de 8.1% en 2012 cuando los precios internacionales de nuestras materias primas alcanzaron sus niveles máximos. Esta tendencia decreciente a lo largo del tiempo se observa en todas las actividades económicas a excepción del sector agropecuario, la construcción, comercio, transporte, turismo y hotelería, servicios prestados a empresas, administración pública y seguridad social y otros servicios.

Cuadro 1. Tributos por sectores económicos (% de la producción bruta)

Fuente: elaboración de Martin Astocondor con INEI (2019) y SUNAT (2020).

Un tercer elemento a destacar es que la minería y los hidrocarburos no son la actividad económica de mayor contribución tributaria relativa ya que han sido superados por la generación de energía eléctrica, intermediación financiera y servicios prestados a empresas. Llama también la atención como la minería e hidrocarburos contribuyó en 2018 con el 11.8% del valor de su producción bruta respecto del 18.9% en 2007. Ni siquiera el Quinto Real (20%) que pagó la extracción de minerales durante tres siglos del Virreinato. La pesca y las telecomunicaciones son las actividades económicas con las mayores caídas entre 2007 y 2018. ¿No es esto extraño en actividades de alto crecimiento y rendimientos?

Devoluciones al alza

La SUNAT no solo clasifica los tributos internos por actividades económicas sino las devoluciones de impuestos con cheques y notas de crédito negociables que se realizan por diferentes motivos. El total de devoluciones de impuestos ha crecido a lo largo del tiempo de representar el 1% de la producción bruta en 2007 hasta 1.2% en 2018. Las mayores devoluciones se dan en la minería e hidrocarburos con un monto equivalente al 3.9% de la producción bruta sectorial, seguida de las devoluciones al comercio con 3.2% de su producción bruta y de 2.8% de la producción bruta de la pesca. ¿Estos sectores económicos requieren de apoyos y subsidios?

En el cuadro 2 se muestra la evolución de la recaudación sectorial de tributos menos las devoluciones por actividades económicas, equivalente a su aportación neta al gobierno peruano. No hay sorpresas. Los sectores de menor procesamiento de las materias primas y de contenido tecnológico como la minería e hidrocarburos y la pesca son los que muestran las mayores reducciones en sus aportaciones netas de impuestos. La minería e hidrocarburos pasó del 17.8% a 7.9%, y la pesca del 4.1% al 1.1% entre 2007 y 2018 de sus producciones brutas respectivas. Llama también la atención el comercio, la construcción y telecomunicaciones que también han reducido sus aportaciones netas.

Cuadro 2. Tributos menos devoluciones de impuestos por sectores económicos (% de la producción bruta)

Fuente: elaboración de Martin Astocondor con INEI (2019) y SUNAT (2020).

Reingeniería tributaria

La lista de temas en los que se puede actuar para alcanzar la presión tributaria promedio de América Latina es extensa, pero excede el espacio de esta nota. Efectivamente de partida hay que fortalecer y mejorar la administración tributaria, sin embargo, esto es solo un primer paso. De ninguna forma es admisible que se pretenda aumentar la recaudación a través del incremento de los prediales afectando principalmente a los sectores populares y medios de la sociedad. No es aceptable que sectores económicos con reducido procesamiento de materias primas y contenido tecnológico gocen de ventajas (devoluciones). Asimismo, hay que transformar la estructura tributaria hacia otra que enfatice en los impuestos directos más que en los indirectos, bajo el principio de equidad y justicia fiscal.

De partida hay que elevar la progresividad de las tasas del impuesto a la renta de personas naturales y jurídicas; implantar las mejores prácticas relativas al impuesto a las herencias, a la riqueza y ecológicos de la OCDE; elevar ISC a casinos y tragamonedas y bienes de lujo y ajustar al alza las regalías de los sectores extractivos. Se debe modificar todo el marco contable tributario eliminando la depreciación acelerada de activos fijos, consolidación de estados financieros de grupos económicos, tratamiento diferenciado a dividendos y ganancias de capital en operaciones especulativas, determinación de renta presunta, ampliar el catálogo de prácticas elusivas y eliminar deducibilidad de las operaciones con paraísos fiscales. Tampoco estaría mal sustituir la tasa del IGV actual por una tasa única sin deducciones entre el 5 y 6%.

:quality(75)/blogs.gestion.pe/herejias-economicas/wp-content/uploads/sites/128/2019/08/herejias-economicas.jpg)