Elevada desigualdad y tributación en tiempos convulsionados

En todas partes del mundo se reconoce que la elevada desigualdad económica es un problema, a excepción del Perú. Los poderes económicos, mediáticos y los técnicos a su servicio han construido una narrativa para señalar que es un tema que no merece atención especial; aprovechando información oficial equivocada, que lo único relevante es enfrentar la pobreza y en el mejor de los casos establecer igualdad de oportunidades para todos. Se olvidan que esto último no es posible con amplias diferencias en la riqueza y en los ingresos.

Un instrumento central para hacer frente a la elevada desigualdad es la política tributaria; en particular los impuestos progresivos a la renta, al patrimonio, a las herencias y a la riqueza. Por otra parte, estos grupos y sus técnicos olvidan o mienten al señalar que estos no se pueden establecer o elevar en tiempos de crisis. Si se examina la evidencia histórica de las economías desarrolladas, es precisamente en esos periodos en que se han implantado dichas políticas. Hay teorías económicas, evidencias históricas, amplias necesidades y reducidos ingresos públicos que obligan a que el gobierno peruano aquí y ahora acuda al uso de estos instrumentos en aras del bien común. El endeudamiento externo no es en parte alguna del mundo la opción recomendable para atender los gastos corrientes de la actual emergencia económica.

Impactos negativos

La elevada desigualdad es hoy en día una preocupación internacional. Incluso en el Foro Económico Mundial (2020), que reúne a los grandes empresarios del mundo y a los gobiernos, se les señala como una de las principales tendencias y riesgos de la economía mundial. Sus impactos son económicos, sociales y políticos. Aún en los estudios recientes de funcionarios del FMI se reconoce que esta afecta adversamente a la economía. La elevada desigualdad impacta negativamente a la demanda agregada, contribuye a la formación de burbujas en los precios de los activos, disminuye el crecimiento económico, genera mayor inestabilidad y menor sostenibilidad en el largo plazo. Lo anterior, sin mencionar que erosiona el tejido social causando más violencia y otros fenómenos; y convirtiendo la democracia en una plutocracia.

Ciclos distributivos

Los niveles de desigualdad han cambiado a lo largo del tiempo. Los periodos de mayor desigualdad económica corresponden a 1880-1914 y en la era neoliberal a partir de los años 80 del siglo XX; mientras que los menores niveles se observan en la edad de oro del capitalismo entre finales de la Segunda Guerra Mundial y fines de los años 70. Efectivamente, la desigualdad económica se da en casi todas las sociedades y tiempos; sin embargo, esta tiende a ser mayor en las economías de altos ingresos donde la diferencia entre el producto per cápita y los niveles de subsistencia son mayores. A este concepto Milanovic, Lindert & Williamson le llaman frontera de la desigualdad y Piketty (2019) desigualdad máxima.

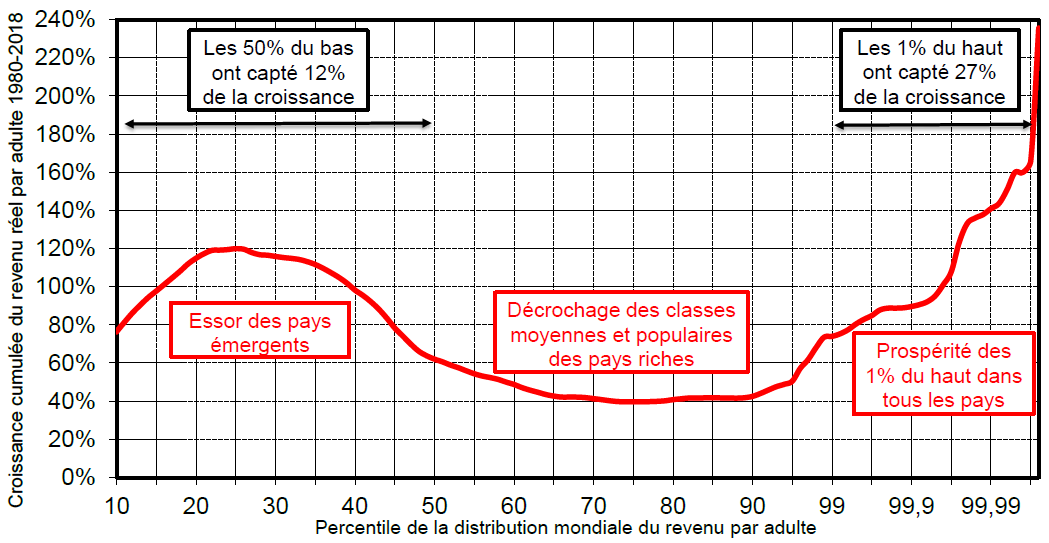

En el gráfico 1 se muestra la evolución de la participación del 10% más rico de EE.UU., Europa y Japón entre 1900-2020, donde a inicios del siglo XX ese segmento de la población obtuvo la mitad de los ingresos generados; para reducirse a entre 30% y 35% en la edad de oro del capitalismo. Asimismo, se observa cómo lo avanzado a favor de los otros estratos de la población de menores ingresos se pierde por el mayor avance de los estratos ricos a partir de la fase neoliberal. Alvaredo et al (2018) han estimado cuál ha sido la evolución de los ingresos reales de la población mundial en la fase neoliberal del capitalismo entre los años 1980-2018. En el gráfico 2 se muestra la curva del elefante de las desigualdades mundiales donde en el eje vertical se aprecia la variación de sus ingresos reales, mientras en el eje horizontal se ubica a la población desde el grupo del 10% más pobre (decil) hasta el 0.001% más rico.

Gráfico 1. La desigualdad de 1900 a 2020: Europa, EE.UU. y Japón

Fuente: Piketty (2019).

Gráfico 2. La curva del elefante de las desigualdades mundiales 1980-2018

Fuente: Piketty (2019).

Los grandes ganadores del periodo han sido los más ricos que muestran un crecimiento real de sus ingresos de 240%. En el otro extremo se ubican los sectores medios, especialmente del sexto decil (60%) al noveno decil (90%), quienes solo habrían logrado un crecimiento de sus ingresos reales del 60% en casi 28 años. Los sectores de bajos ingresos habrían mejorado sus ingresos más que los sectores medios por la irrupción de los países emergentes. Por otra parte, las regiones de mayor desigualdad en el mundo en 2018 fueron Medio Oriente, seguido por Brasil, India, África Subsahariana y EE.UU. Las regiones de menor desigualdad en los ingresos en el mismo año fueron Europa, China y Rusia.

Narrativas desigualitarias

La lista de los factores explicativos de la elevada desigualdad es extensa. El origen étnico, la distribución de la riqueza, la estructura y dinámica productiva, la modalidad de inserción a la economía internacional, las variables macroeconómicas y financieras, la movilidad social son algunos de esos elementos. Hay factores de naturaleza técnica, pero muchos más que aluden a la historia, estructura de poder, dinámica socio política, a las instituciones y al rol del Estado. Hace unas semanas atrás mencionamos la importancia de la ideología dominante que construye una narrativa ad-hoc que valida y refuerza la desigualdad. Piketty en Capital e Ideología (2019) hace un recuento de estas a lo largo de la historia.

En las sociedades ternarias (clero, nobleza y pueblo) las justificaciones combinaban un discurso asociado a un orden natural dictado por las divinidades del momento y, por otro lado autoritario, jerárquico y violento. En el caso de las sociedades esclavistas aludían al paternalismo y solidaridad con los esclavos y a que este sistema era la base de la competitividad. El principio de la propiedad privada era la base de las sociedades propietaristas, por encima de los valores introducidos en la Revolución Francesa. Por último, en el hipercapitalismo o en el neoliberalismo actual se alude a una mezcla de un discurso meritocrático, ser motor de la inversión y dinamismo, a la competencia, al fracaso de los socialismos reales y a los miedos ante cualquier política redistributiva que según ellos afecte la propiedad privada. Más recientemente se ensalza la filantropía de los superricos. Todo un conjunto de elementos cuestionables.

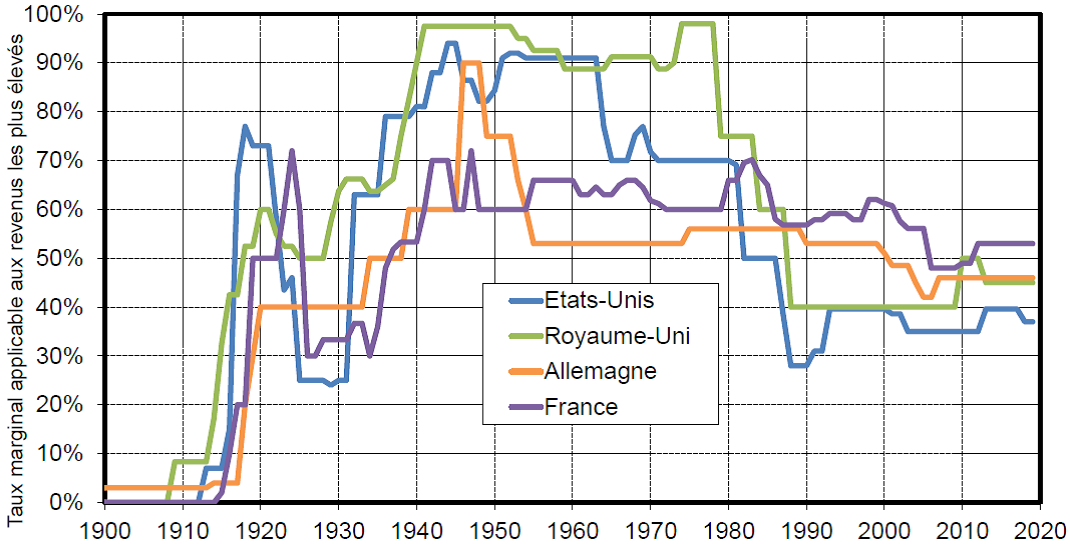

Impuestos progresivos y a las herencias

Si se examina la evidencia histórica, es precisamente en las circunstancias de crisis en que se han creado o elevado los impuestos progresivos a la renta, al patrimonio y a las herencias. El momento más importante en que esto ocurrió fue durante o posteriormente a la Primera Guerra Mundial. En el gráfico 3 se muestra la evolución de la tasa máxima del impuesto a la renta entre 1900 y 2020 para las principales economías de la época. La evolución es clara llegando a niveles de 70% del ingreso antes de los años 20, luego decrecen ligeramente en la entreguerras para alcanzar sus niveles máximos del 90% en la Segunda Guerra Mundial. Estas tasas con ligeras reducciones se van a mantener hasta inicios de la década de los 80 en que disminuyen en el marco del neoliberalismo. Hemos comentado anteriormente que entre los años 50 e inicios de los 70 estas tasas coexistieron con los mayores niveles de inversión y crecimiento económico de la edad de oro del capitalismo.

Gráfico 3. El tipo máximo del impuesto sobre la renta 1900-2020

Fuente: Piketty (2019).

Piketty (2019) nos recuerda los gravámenes excepcionales sobre la propiedad privada para reducir la deuda pública en Italia, Checoeslovaquia, Austria y Hungría entre 1919 y 1923 con tasas de hasta 50% en el caso de los patrimonios más elevados. En Japón entre 1946 y 1947 con tasas del 90%. Por otra parte, en el caso de los impuestos a las herencias en 1900 las tasas más altas se encontraban por debajo del 10%, en 1920 oscilaban entre 10% y el 40%, reduciéndose ligeramente para aumentar entre 1930 y 1940 alrededor del 50% y pegando un salto al 80% en la Segunda Guerra Mundial y hasta inicios de los años 80. No hay que olvidar que el gran salto en el impuesto a la renta y a las herencias en EE.UU. fue en 1932 con la puesta en marcha del New Deal para salir de la gran depresión de los años 30.

La sugerencia e imposición de tasas progresivas no corresponde solo a economistas keynesianos o críticos. Irving Fisher, presidente de la asociación de economistas norteamericanos y padre de la teoría cuantitativa del dinero, preocupado por la creciente concentración de la riqueza en los EE.UU. planteó en 1919 elevar los impuestos a las herencias a una tasa de 1/3 (33%) a la primera generación, de 2/3 (67%) a la segunda generación y del 100% si la herencia había perdurado tres generaciones.

Propuesta reciente

Según Piketty (2019) el sistema tributario de una sociedad justa debe estar basado en tres grandes impuestos: un impuesto anual progresivo a la propiedad, un impuesto progresivo a las herencias y un impuesto progresivo sobre la renta. Los dos primeros tributos se utilizarían en su totalidad para financiar la dotación de capital para todos los jóvenes de 25 años con el objetivo de generar oportunidades iguales para todos. Estos dos impuestos permitirían de acuerdo a las proyecciones demográficas y económicas europeas y de EE.UU. otorgar un apoyo individual equivalente al 60% de la riqueza media actual (120 mil euros). En los tres impuestos los rangos establecen sobre proporciones del patrimonio medio. Las tasas más bajas serían de 0.1%, 5% y 10% y las más altas para los superricos del 90%. En el caso de los que tengan 10 veces el patrimonio promedio el impuesto anual sobre la propiedad sería del 5%, mientras el impuesto a la herencia y a la renta del 60%. Solo habría impuestos indirectos tipo IGV para corregir externalidades, ya que estos son regresivos afectando a quienes menos tienen.

Por otra parte, el impuesto progresivo sobre la renta, en el cual se han incluido las cotizaciones sociales y las contribuciones progresivas sobre emisiones de carbono permitirían financiar el resto del gasto público. Piketty menciona en particular la renta básica, el Estado social y ecológico incluido el sistema sanitario, educativo, los regímenes de pensiones, desempleo, energía, entre otros. Es obvio que algunas de estas tasas impositivas son excesivas; hay que contextualizarlas a nuestra realidad. Sin embargo, son parte de lo que se está discutiendo en Europa.

:quality(75)/blogs.gestion.pe/herejias-economicas/wp-content/uploads/sites/128/2019/08/herejias-economicas.jpg)