¿POR QUÉ COLAPSÓ SILICON VALLEY BANK?

R. Washington Lopez Aguilar

Director Dolphin Fund & Washington Capital

——–

Las alzas de tasas de interés suelen tener un impacto positivo en el sistema financiero, porque los bancos trasladan el incremento de precios a sus clientes en los préstamos y esto incrementa sus ingresos. Lamentablemente, también existe un daño colateral en los valores de renta fija adquiridos por los bancos como inversiones seguras. En conclusión, Silicon Valley Bank (SVB) fue la primera víctima de la política agresiva de la Reserva Federal, erosionando sus activos e incentivando que los clientes retiren liquidez para afrontar préstamos más caros.

El Silicon Valley Bank (SVB) colapsó a una velocidad sorprendente. Los inversionistas ahora se preguntan si su desaparición podría desencadenar un colapso bancario más amplio. Estos son los 12 puntos que debemos de saber sobre la caída de Silicon Valley Bank (SBV)

1/ SBV no es un banco como el que todos tenemos en mente, pues a diferencia de la banca tradicional, éste no generaba ingresos de la demanda y comercialización de préstamos personales.

2/ SBV por tanto, es lo que podemos denominar un banco “liability driven”, y cuyo crecimiento se basa en el aumento de cuentas corrientes y depósitos de efectivo. Hablamos de liability (pasivo) dado que los activos del banco se convierten en un pasivo frente a los depositantes.

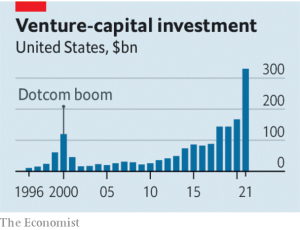

3/ Durante los últimos años, el acceso a tipos de interés muy bajos ha sido la razón que ha propiciado grandes inversiones (VC) en el mundo de las startups, muy intensivas en necesidades de efectivo recurrente.

3/ Durante los últimos años, el acceso a tipos de interés muy bajos ha sido la razón que ha propiciado grandes inversiones (VC) en el mundo de las startups, muy intensivas en necesidades de efectivo recurrente.

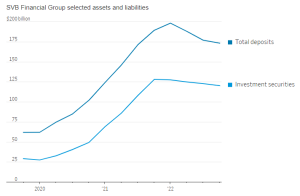

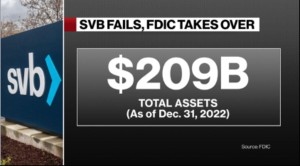

4/ Aquí es donde aparece SVB, receptor de ese cash de todas esas empresas “tech”, y cuyos depósitos aumentaron de 60bn$ en 2020 a 200bn$ en 2022. Recordemos de nuevo: SVB = Liability Driven. De momento todo correcto y la entidad bancaria no paraba de crecer.

4/ Aquí es donde aparece SVB, receptor de ese cash de todas esas empresas “tech”, y cuyos depósitos aumentaron de 60bn$ en 2020 a 200bn$ en 2022. Recordemos de nuevo: SVB = Liability Driven. De momento todo correcto y la entidad bancaria no paraba de crecer.

5/ ¿Y qué hacía SVB para ganar $$ con ese cash/depósitos que recibía de todas esas empresas?

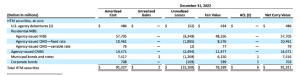

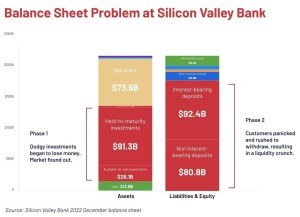

Como en un entorno de tipos bajos es más complicado obtener rentabilidad, SVB decidió invertir en Bonos del Tesoro USA a LP y MBSs (valores hipotecarios respaldados por el gobierno).

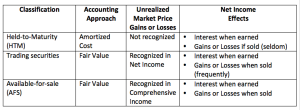

Nota: Cuando una entidad compra un activo (RF) tendrá que decidir si lo quiere mantener hasta vencimiento (Hold to Maturity) o si es susceptible de venderse (Available for Sale). Luego veremos por qué esto es muy importante.

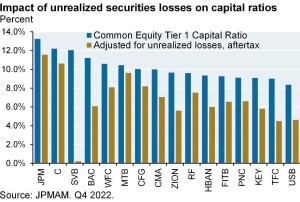

6/ El problema de los Bonos de RF a Largo Plazo es que su duración es mayor (sensibilidad a los movimientos de los tipos de interés).

⬆Tipos = ⬇Precio de los bonos. Si encima la sensibilidad es mayor, las caídas de precio serán más fuertes.

7/ Ahora es cuando participa la FED, y rompe el tablero subiendo tipos de manera agresiva ante el aumento de la inflación y pasan 2 cosas:

- Las empresas “tech” ya no captan tanto efectivo y necesitan disponer de estos depósitos

- El valor de los bonos en cartera se desploma.

8/ Es decir, que, por un lado, las empresas que antes depositaban/captaban grandes cantidades de dólares, empiezan ahora a necesitar esos fondos. Y por el otro, los activos en los que se respaldaba el Balance del Banco sufrían ante el desplome de los precios de la Renta Fija.

9/ Como era evidente, el banco no tiene en sus reservas todo el dinero para hacer frente a las salidas de capital tan grandes, lo que fuerza a tener que deshacer sus inversiones (las cuales se encontraban en pérdidas). Los depósitos cayeron de $200bn$ a 173bn$.

9/ Como era evidente, el banco no tiene en sus reservas todo el dinero para hacer frente a las salidas de capital tan grandes, lo que fuerza a tener que deshacer sus inversiones (las cuales se encontraban en pérdidas). Los depósitos cayeron de $200bn$ a 173bn$.

10/ Aquí es donde empieza el principio del fin para SBV… pues ante esta situación, y tras fundirse todos los activos disponibles para su venta (AFS), al banco solo le quedaba asumir unas pérdidas de -1,8bn$.

11/ Esto propicia además que la entidad para evitar tener que empezar a liquidar también los HTM proponga una ampliación de capital, alertando a los inversores y al resto de clientes. Nota: Las pérdidas latentes de los HTM no se reconocen en P&L (se registra el Amortised Cost).

11/ Esto propicia además que la entidad para evitar tener que empezar a liquidar también los HTM proponga una ampliación de capital, alertando a los inversores y al resto de clientes. Nota: Las pérdidas latentes de los HTM no se reconocen en P&L (se registra el Amortised Cost).

12/ Por lo tanto, se descubre el problema de liquidez del banco, con la liquidación de los AFS, solo quedaba tirar de los HTM, con pérdidas latentes no reconocidas también. Los inversores se percatan, y ante este riesgo no acuden a la ampliación de capital.

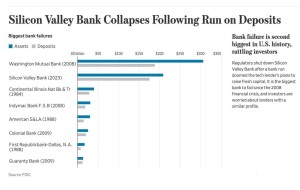

Dicho esto, el FINAL ya es conocido por todos… desplome bursátil y entidad sin liquidez solo puede ser sinónimo de COLAPSO.

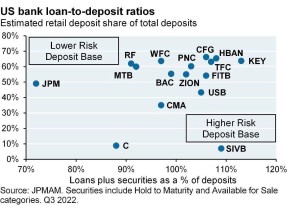

Por lo cual, creemos que SVB es uno de los primeros bancos en dar a conocer la complejidad y perdidas en su estructura, detectando varios bancos regionales bajo la misma ecuación, por lo cual confirmamos con alta confianza que estamos en el inicio de una gran caída de efecto dominó en el sector bancario.

:quality(75)/blogs.gestion.pe/bullabear-by-ruartes-reports/wp-content/uploads/sites/132/2019/10/wash-2.jpg)