7 RAZONES DEL PORQUE ESTAMOS SIENDO PARTE DE UNA BURBUJA EN WALL STREET

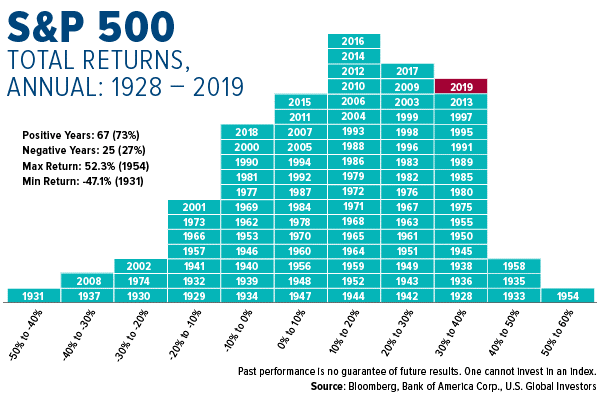

El mercado americano se encuentra escalando nuevos máximos históricos en un ciclo económico bursátil más largo de su historia, pues desde la última crisis del 2008 el mercado mantiene 12 años de bonanza económica reflejándose este comportamiento en el mercado de valores, el cual ha generado 396% en su principal índice SP500 desde los 600 pts a los máximos actuales de 3.320 pts. un rendimiento anualizado de 33%.

El mercado americano se encuentra escalando nuevos máximos históricos en un ciclo económico bursátil más largo de su historia, pues desde la última crisis del 2008 el mercado mantiene 12 años de bonanza económica reflejándose este comportamiento en el mercado de valores, el cual ha generado 396% en su principal índice SP500 desde los 600 pts a los máximos actuales de 3.320 pts. un rendimiento anualizado de 33%.

Pues en definitiva estos números son de ensueño, que inversor no quisiera obtener un rendimiento del 30% anual constante durante 12 años consecutivos o que mercado se encuentra tan sólido para otorgarlo, la problemática que detectamos es el exceso de confianza que ha generado este comportamiento, el cual hoy existe una extrema confianza del inversor americano el cual piensa este comportamiento va a continuar y exponenciarse encontrándose muy lejos que este ciclo económico finalice; pues en definitiva lo que debemos pensar es cuales fueron los efectos para que este escenario anormal suceda, un movimiento atípico no convencional ha sido influenciado por distintos efectos económicos (tasa de interés) que mencionaremos a continuación y han sido los principales motores de generar esta suba escalonada en el precio de los acciones, lo cual en esta última etapa lo identificamos como burbuja, la cual se encuentra próxima a finalizar.

De hecho, mientras que los mercados crecieron 300% o más, el PIB creció “solo” 42% durante el mismo período de tiempo, con lo cual podemos identificar que el mercado de valores tiene un efecto exponencial influenciado por la euforia de los hombres que puede triplicar el valor real de un activo.

A continuación mencionaremos y explicaremos cuales son esos 5 factores que nos confirman nos encontramos dentro de una burbuja en Wall Street, y en lugar de pensar que continuara el auge económico debemos pensar lo contrario, en la finalización del ciclo y como puedo optimizar mis inversiones con esta visión.

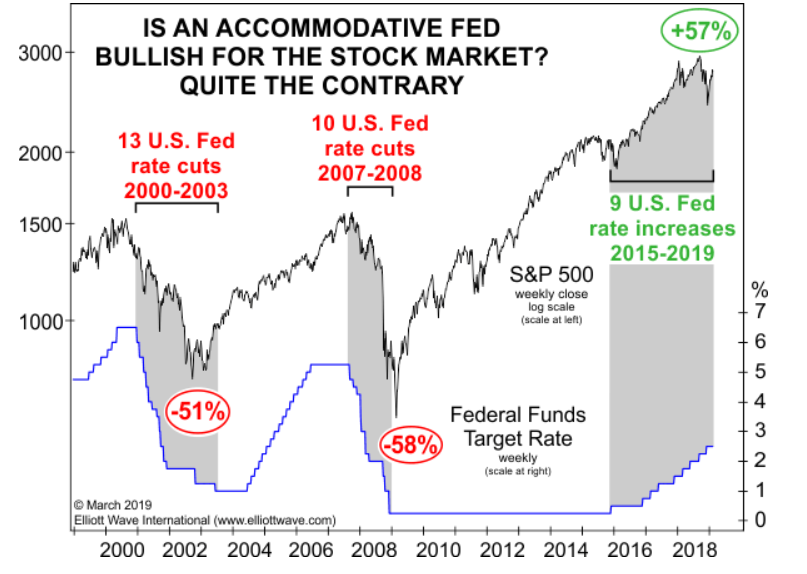

I. TASA DE INTERES

Una disminución de la tasa de interés a lo largo del tiempo nos ha demostrado que ha generado una expansión en la economía, reactivándola a través de una inyección de dinero a un menor costo lo que aumenta consumo, inyecta liquidez, reactiva economía y genera un buen comportamiento en el mercado de valores, recordemos la última disminución importante con la crisis subprime el 2008, la tasa de interés la disminuyeron a 0.25% manteniéndose en ese factor por 6 años consecutivos en donde el mercado de valores tubo espacio y tiempo para lograr un rendimiento de 230% bajo este primer escenario de Política Monetaria Expansiva.

El mismo movimiento hemos observado este año, luego que la Fed disminuyera en tres ocasiones la tasa de interés bajando el ratio de 2.5% a 1.75% factor en donde nos encontramos el día de hoy y factor crucial el cual no solo sostuvo el mercado americano en nuevos máximos sino que genero un rendimiento del 40% el año pasado.

Pues, concluimos que este factor de disminución de la tasa de interés, es lo que genera actualmente este exceso de confianza en el inversor americano.

Una observación: cuando las racionalizaciones se vuelven dogmáticas sobre por qué una tendencia ascendente o decreciente tiene que continuar, esa tendencia generalmente está cerca de finalizar y revertirse y este escenario se da cuando el sentimiento llega a niveles extremos. Como diría el legendario analista de mercado Bob Farrell, no hay una cosa “nueva”, solo una cosa vieja con un nombre nuevo y este es el claro momento con el que resumimos la coyuntura actual que cursa el mercado americano.

Es un año nuevo y hay viejas racionalizaciones con nuevos nombres de por qué el mercado de valores continuara subiendo. La principal es más o menos así: la Fed mantendrá bajas las tasas de interés y si el mercado de valores comienza a bajar, reducirá las tasas para mantener la recuperación. Reducir las tasas de interés para mantener la recuperación de las acciones es un viejo argumento, sin embargo podemos ir a la historia y visualizar como en los años del 2000 al 2003 por más que se disminuyó 13 veces la tasa de interés el mercado corrigió por encima del 50%. Nuevamente en 2007-2008, la Fed recorto las tasas 10 veces, pero el S&P disminuyó 58% de agosto 2007 a marzo de 2009.

Con lo cual podemos negar ese pensamiento o filosofía que fortalece el sentimiento alcista y lo más dañino otorga esa confianza extrema al inversor para continuar subiendo los precios y generar la burbuja actual en el precio de las acciones del mercado americano.

Por lo cual, estamos convencidos este efecto de tasa de interés será uno de los principales factores que arrastrara la caída del mercado americano, por la psicología actual al inversor y por qué en caso empiecen a disminuir la tasa y el mercado no reaccione a ello, podemos vivir un escenario muy similar al 2002 o 2008 con una pérdida del 50% en las bolsas.

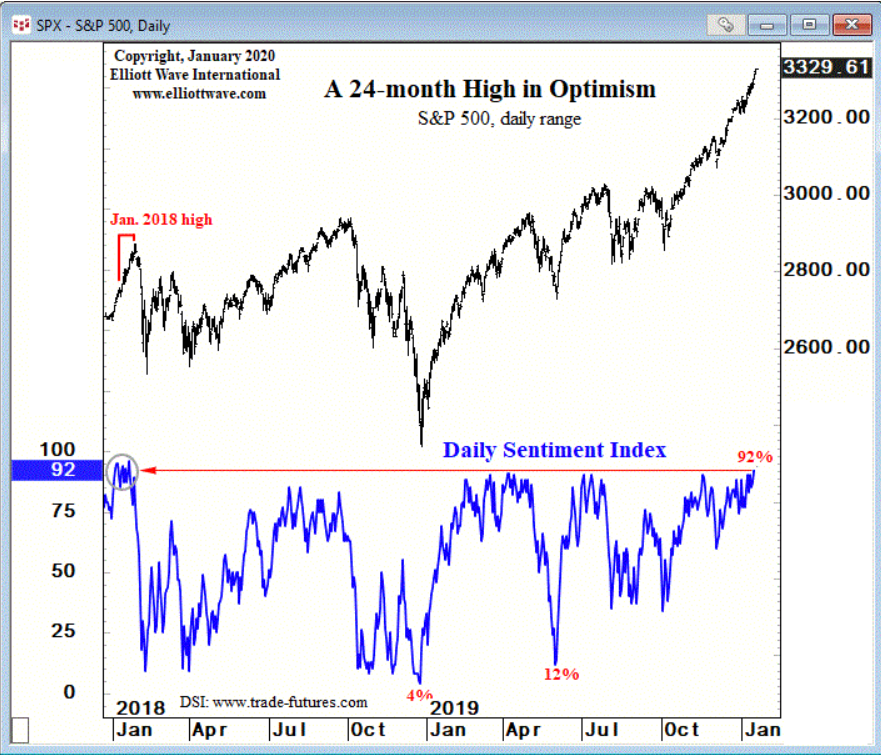

II. SENTIMIENTO DE MERCADO

El Daily Sentiment Index (DSI) subió al 92% después del cierre de ayer, su nivel más alto desde enero de 2018 que alcanzo 90% y octubre 2019 con el mismo porcentaje, pues en ambos momentos luego de 2 semanas de mantenerse en esos rangos el mercado americano realizo una corrección del 10% y 22% respectivamente, reflejando claramente el mercado castiga estos consensus.

Las personas se vuelven más optimistas a medida que aumenta la tendencia y más pesimista a medida que la tendencia disminuye. Esta es la condición actual, por lo cual proyectamos una caída del mercado americano no menor al 20% en los próximos meses.

III. CAPITALIZACIÓN BURSÁTIL

Mientras que los precios de las acciones de gran capitalización de EE. UU. Están en su punto más alto, también lo son las ganancias.

Históricamente, este patrón es preocupante, ya que la última vez que vimos esto fue en el segundo trimestre de 2007. Las ganancias del S&P 500 alcanzaron un máximo histórico de USD84.92, y luego colapsaron en la crisis financiera.

2020 ha demostrado el comienzo de un patrón similar, el S&P 500 supero records y alcanzó los $ 135.27, 59% por encima del máximo alcanzado el 2007.

Desde el cuarto trimestre de 2014 hasta el tercer trimestre de 2019, las ganancias de S&P por ganancias por acción aumentaron 2.7% al año (ajustadas por inflación), superando a la economía en general por un margen de 19%.

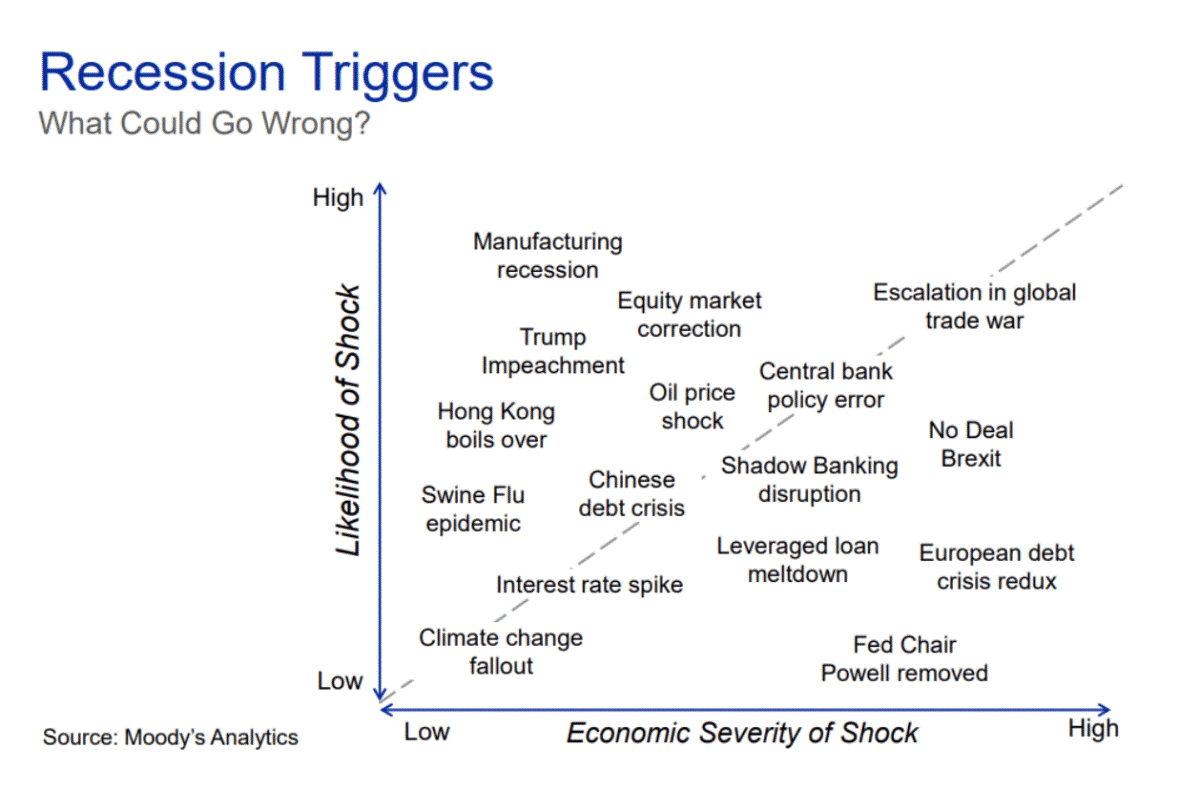

Por otro lado, el economista jefe de Moody’s, Mark Zandi, identificó 16 factores diferentes que amenazan con perturbar la economía global en 2020. Además de las preocupaciones de la guerra comercial global, Zandi señaló los errores de política del banco central, un Brexit sin acuerdo y otra crisis de deuda europea como factores que son probable que destruya la economía en el presente año.

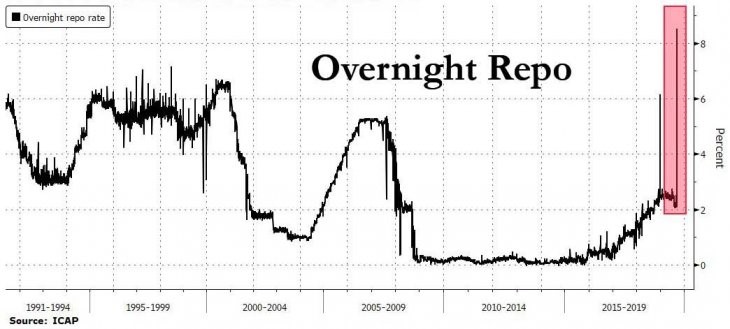

IV. LA RESERVA FEDERAL – REPOS

La Reserva Federal de los Estados Unidos volvió a intervenir en la economía. Sin embargo, esta vez hay una gran diferencia con los programas anteriores (conocidos en inglés como quantitative easing). Antes, la Fed compraba bonos de largo plazo. Ahora, está interviniendo activamente en el mercado de corto plazo: han surgido serios problemas de liquidez y hay opiniones contrapuestas respecto de la causas.

En septiembre saltó el problema a los medios, la FED respondió con una inyección de emergencia de $128.000 millones. En octubre la crisis no había cesado, la FED inyectó alrededor de $115.000 millones más y creó el programa No-QE por otros $60.000 al mes. En noviembre más liquidez, casi $100.000 millones. En diciembre la FED se empleó fondo mientras trataba de disimular el mar de fondo y en enero ha seguido con la misma canción. Los expertos dicen que hasta abril seguirá dándole a la máquina de imprimir dólares. Por eso los mercados siguen en el Nirvana, las cifra puede llegar hasta los $500.000 millones.

El actual repo-manía de la Reserva Federal ha dado nueva vida al mercado de valores de los Estados Unidos, inculcando una actitud inquebrantable en la mente de los inversores que han visto levitar sus valores de activos casi a diario. El balance del banco central se ha expandido más del 10% desde septiembre, cuando se necesitaban las llamadas operaciones de repositorio de ‘emergencia’ para apuntalar el sistema financiero.

El mes pasado, la Fed anunció su serie más grande de operaciones de repositorio, una señal clara de que el problema no iba a desaparecer pronto. No sorprende que el S&P 500 y el balance de la Fed hayan crecido a un ritmo casi idéntico desde septiembre. Los valores de los activos no podrán mantener su trayectoria por mucho más tiempo frente a la desaceleración del crecimiento económico y las pésimas ganancias corporativas. Powell sabía esto en 2012, pero es poco probable que lo reconozca ahora que su óptica (y posición) han cambiado.

V. ELECCIONES PRESIDENCIALES

Las elecciones presidenciales de 2020 son el mayor riesgo para los mercados financieros, según el Grupo Eurasia. La incertidumbre que sigue al resultado, sin importar cuál sea, podría pesar en el mercado de valores de EE. UU. Estados Unidos podría entrar en un período de inestabilidad e incertidumbre similar a lo que experimentó el Reino Unido después de la votación del Brexit.

Cuando el Reino Unido votó por irse, el caos resultante dejó a la nación en una “niebla” de incertidumbre que duró más de tres años. Nadie podía ponerse de acuerdo sobre cómo avanzar, lo que perjudicaba la confianza tanto de las empresas como de los consumidores y dificultaba que el banco central hiciera pronósticos precisos sobre el futuro. Las elecciones de noviembre producirán un resultado que muchos consideran ilegítimo. Si Trump gana en medio de acusaciones creíbles de irregularidades, el resultado será impugnado. Si pierde, particularmente si los resultados de voto están muy reñidos, lo mismo.

VI. DEUDA GLOBAL

Trump, junto con líderes en Europa, Japón y Gran Bretaña, está haciendo más que su parte justa de los préstamos. En la primera mitad de 2019, la deuda global superó un récord de $ 250 billones, y sigue creciendo, según el Instituto de Finanzas Internacionales. Si bien este tsunami de deuda comenzó antes de la presidencia de Trump, su guerra comercial superó las cosas.

Lo último que desea es una economía mundial cargada de deudas, ya que sus dos potencias más grandes se golpean entre sí con aranceles y otras barreras. Lo mismo ocurre con una de esas potencias (EE. UU.) Que es adicta a los ahorros del otro (China). Mientras Trump empuja la deuda de Washington más allá de la marca de $ 23 billones y los déficits anuales muy por encima de $ 1 billón, su equipo asume que Beijing continuará prestándole dinero.

En octubre, el Fondo Monetario Internacional emitió una advertencia aleccionadora: alrededor de $ 19 billones, o casi el 40%, de la deuda corporativa en las principales economías podrían incumplir en medio de una recesión global. Eso es más que la producción anual de $ 14 billones de China y rivaliza con los $ 21 billones de Estados Unidos. Tal cálculo haría que el 2008 pareciera manso en comparación.

VII. EMPRESAS TECNOLÓGICAS

El sector tecnológico está alcanzando valores record en sus osciladores técnicos que alcanzo antes de la crisis de las “punto com” en este escenario el mercado corrigió 83% después de alcanzar estos valores, nos preparamos a una corrección similiar a este escenario?

Por otro lado, es importante mencionar que el 50% de las utilidades generadas en el sector tecnológico ha sido por las principales acciones categorizadas como las FAANG: Facebook, Apple, Amazon, Netflix y Google.

VIII. CONCLUSION

Bajo nuestra filosofía nosotros compramos la depresión (barato) y vendemos la euforia (caro) trabajando bajo la teoría del ciclo o péndulo, esta estrategia nos ha traído diversos aciertos a lo largo de estos 5 años como el piso del oro y mineras el 2015, piso de la Bolsa de Valores de Lima el 2016, piso del petróleo y techo del Bitcoin el 2018, en definitiva estos cambios de inflexión surgieron bajo los extremos del sentimiento en el consensus sea en depresión o euforia, escenario que actualmente cursa el mercado americano con todos los síntomas.

Esta estadística refleja que el mercado americano se encuentra en un efecto burbuja más de realidad, una burbuja sostenida principalmente por la psicología del inversor recurrente que peca con exceso de confianza a un sistema irreal, insostenible, el cual se ha basado en inyección de liquidez sea disminuyendo tasas, aplicando QE o ahora los famosos Repos, únicos instrumentos que han logrado generar esta burbuja en el mercado americano que esta próxima a reventar.

Sumado a ello la deuda global que es una amenaza al mundo y la burbuja de las empresas tecnológicas son riesgos latentes que conjunto al Brexit y las elecciones presidenciales en USA, los detectamos en alerta roja preparando un movimiento sorpresivo para que empiece bajo una escala de efecto dominó la caída del mercado americano.

Finalmente, resumo al mercado americano sin bases sólidas para poder sostener el crecimiento bursátil actual, detecto gran fragilidad en los precios actuales y cuando empiece el bear market no existirá un efecto medio de recuperación sino la caída será agresiva y por encima del 20%, número que registro la última caída agresiva del mercado americano el 2018, la caída que se aproxima será peor.

:quality(75)/blogs.gestion.pe/bullabear-by-ruartes-reports/wp-content/uploads/sites/132/2019/10/wash-2.jpg)