Una solución al problema de las hipotecas residenciales: La hora de las modificaciones

Por Jochen Andritzky

Durante una crisis del mercado inmobiliario, una deuda hipotecaria elevada puede crear un círculo vicioso de caída de los precios de la vivienda y desaceleración económica. En consecuencia, más hogares dejan de pagar sus hipotecas y se agudiza la crisis. Un nuevo documento de trabajo del FMI analiza las diferencias en las crisis inmobiliarias y las respuestas de los gobiernos en España, Estados Unidos, Irlanda e Islandia, y sostiene que la adopción de políticas de crisis diseñadas para aliviar temporalmente el servicio de la deuda de los hogares en dificultades, seguida de modificaciones duraderas de los préstamos, puede ayudar a romper este círculo vicioso.

¿Por qué preocupan las dificultades para pagar las hipotecas a los responsables de la política económica?

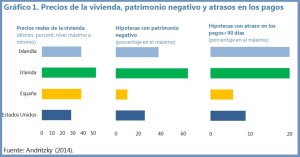

La reciente crisis financiera mundial afectó a muchos países, pero en general fueron aquellos que previamente habían registrado auges de la vivienda y una deuda hipotecaria elevada los que sufrieron recesiones más prolongadas y profundas. Una de las razones es que el colapso del mercado de la vivienda y un endeudamiento elevado pueden amplificar el shock inicial. Por ejemplo, los mercados inmobiliarios podrían quedar saturados por la venta forzada de viviendas de los hogares sobreendeudados. La consiguiente caída de los precios de la vivienda reduciría todavía más la riqueza de todos los propietarios y los empujaría a reducir el consumo, lo que a su vez provocaría una desaceleración económica todavía mayor. Pudimos ser testigos de un ciclo de estas características en las recientes crisis inmobiliarias de España, Estados Unidos, Irlanda e Islandia, si bien su intensidad fue distinta según el país (gráfico 1).

Por supuesto, lo mejor es evitar tales ciclos de auge y caída relacionados con la vivienda, como ya recalcaron otros estudios sobre la recuperación de los mercados inmobiliarios. No obstante, una vez se extiende el incumplimiento en el pago de las hipotecas, es necesario aplicar una estrategia de resolución de crisis. Si bien la experiencia demuestra que no existe una única solución, sí son varias las políticas que podrían contribuir a limitar la espiral descendente provocada por el serio colapso de los mercados inmobiliarios.

Un período de gracia temporal para dar un respiro

En estos cuatro países, los prestamistas aliviaron el servicio de la deuda a través de un tipo u otro de período de gracia temporal; por ejemplo, una reducción de los pagos hipotecarios a solo los intereses durante un tiempo limitado. Aunque los períodos de gracia puedan ayudar a los hogares a ajustar su consumo con mayor fluidez, también alientan el oportunismo de algunos prestatarios no sujetos a dificultades económicas graves. Por tanto, los prestamistas deberían plantearse la posibilidad de ofrecer períodos de gracia solo a los prestatarios que demuestren estar sujetos a presiones financieras graves pero cuyas perspectivas de recuperación de su capacidad de servicio de la deuda sean suficientemente sólidas. De todas formas, los prestamistas deben realizar un seguimiento exhaustivo de los préstamos sujetos a período de gracia.

El papel necesario de la ejecución hipotecaria

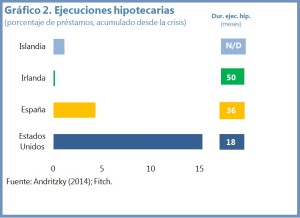

La ejecución hipotecaria ha sido generalizada en algunos países, en particular en Estados Unidos, pero prácticamente inexistente en otros, como Irlanda (gráfico 2).

Cabe recordar que la ejecución hipotecaria comporta tanto costos como beneficios. Por un lado, los sólidos derechos de ejecución hipotecaria reducen las pérdidas por préstamos incobrables de los prestamistas y frenan la conducta oportunista de los prestatarios. Por otro lado, una ejecución hipotecaria a gran escala puede provocar una caída de los precios inmobiliarios y desencadenar más incumplimientos en el pago. Estos efectos negativos adquieren mayor significación durante las crisis inmobiliarias sistémicas.

En algunos países, se introdujo una moratoria de las ejecuciones hipotecarias para aplazar o reducir tales actividades. Sin embargo, la experiencia fue a lo sumo desigual. Se ha observado que un aplazamiento del procedimiento de ejecución hipotecaria hace aumentar el incumplimiento oportunista y los costos generales de renegociación de la deuda. En cambio, incrementar los costos de la ejecución hipotecaria mediante gravámenes o impuestos podría resultar más eficaz a la hora de incentivar que los prestamistas se planteen alternativas a la ejecución hipotecaria durante una crisis sistémica.

Llegó la hora de modificar

Una modificación del préstamo es un cambio permanente por única vez de las condiciones del mismo, que reduce los pagos mensuales de servicio de la deuda. La forma más habitual de modificación de un préstamo es una prórroga del vencimiento, que reduce los pagos de amortización mensuales.

La modificación del préstamo puede ayudar a los propietarios sumidos en el endeudamiento a superar sus dificultades de servicio de la deuda. Habitualmente, la recuperación tras una crisis inmobiliaria provoca un repunte de los ingresos y los precios de la vivienda, gracias al cual muchos hogares sobreendeudados vuelven a levantar cabeza. Mientras que en el apogeo de una crisis resulta difícil determinar cuál es la mejor forma de modificar un préstamo, durante la fase de recuperación resulta mucho más sencillo identificar las condiciones de modificación más adecuadas. Así pues, las modificaciones de los préstamos durante la fase de recuperación encajan bien con los acuerdos sobre períodos de gracia temporales, como parche a la crisis.

Las estadísticas disponibles apuntan a que más del 10% de las hipotecas estuvieron sujetas a algún tipo de modificación o reestructuración en esos cuatro países (gráfico 3). Tales resultados contaron a menudo con el respaldo de políticas específicas, como el Programa de modificación de hipotecas de hogares (HAMP, por sus siglas en inglés) de Estados Unidos y los objetivos de supervisión de la renegociación de la deuda en Irlanda.

No obstante, los elevados costos de renegociación y otros obstáculos, como las normas prudenciales y los impuestos, han impedido que la modificación de los préstamos alcanzara proporciones mucho mayores. Por tanto, es importante reforzar las políticas de acuerdo con las necesidades para reducir las barreras a las modificaciones y establecer a la vez estrictos criterios de elegibilidad para contener el oportunismo. Por ejemplo, podría mejorarse la coordinación entre prestamistas y prestatarios mediante marcos para la renegociación ordenada de la deuda, como un código de conducta o un marco reglamentario para los casos de insolvencia. Asimismo, las políticas prudenciales y fiscales pueden establecer los incentivos apropiados para el fomento de la modificación de los préstamos.

La reducción de las dificultades para pagar la hipoteca mediante el alivio generalizado de la deuda

El alivio generalizado de la deuda supone un desahogo inmediato para muchos acreedores hipotecarios. En Islandia, el hecho de que los acreedores bancarios extranjeros soportaran las pérdidas facilitó el alivio generalizado de la deuda. Sin embargo, en muchas circunstancias, los beneficios económicos del alivio generalizado de la deuda se ven superados por su elevado costo inicial, que en última instancia tendría que ser cubierto por los contribuyentes.

En conclusión, la divergencia de circunstancias de los países indica que no puede existir una solución única. Así pues, a la hora de formular las políticas deben tenerse en cuenta los factores específicos de cada país, así como la etapa de la recuperación en la que se encuentra. En los períodos inmediatamente posteriores a las crisis inmobiliarias sistémicas, las políticas pueden facilitar la concesión de períodos de gracia temporales para dar un respiro a los hogares sobreendeudados, pero tales períodos de gracia deben ser siempre selectivos y temporalmente limitados. En la fase de recuperación posterior, las políticas deberían fomentar la resolución duradera de las dificultades, por ejemplo mediante la modificación de los préstamos. Es importante tener en cuenta que la ejecución hipotecaria tiene efectos secundarios negativos, en particular durante las crisis inmobiliarias sistémicas. No obstante, sigue siendo una herramienta de resolución eficaz en determinados casos y supone un importante incentivo para el comportamiento constructivo del prestatario.

:quality(75)/blogs.gestion.pe/dialogo-a-fondo/wp-content/uploads/sites/105/2019/08/6-blog-dialogo-a-fondo.jpg)